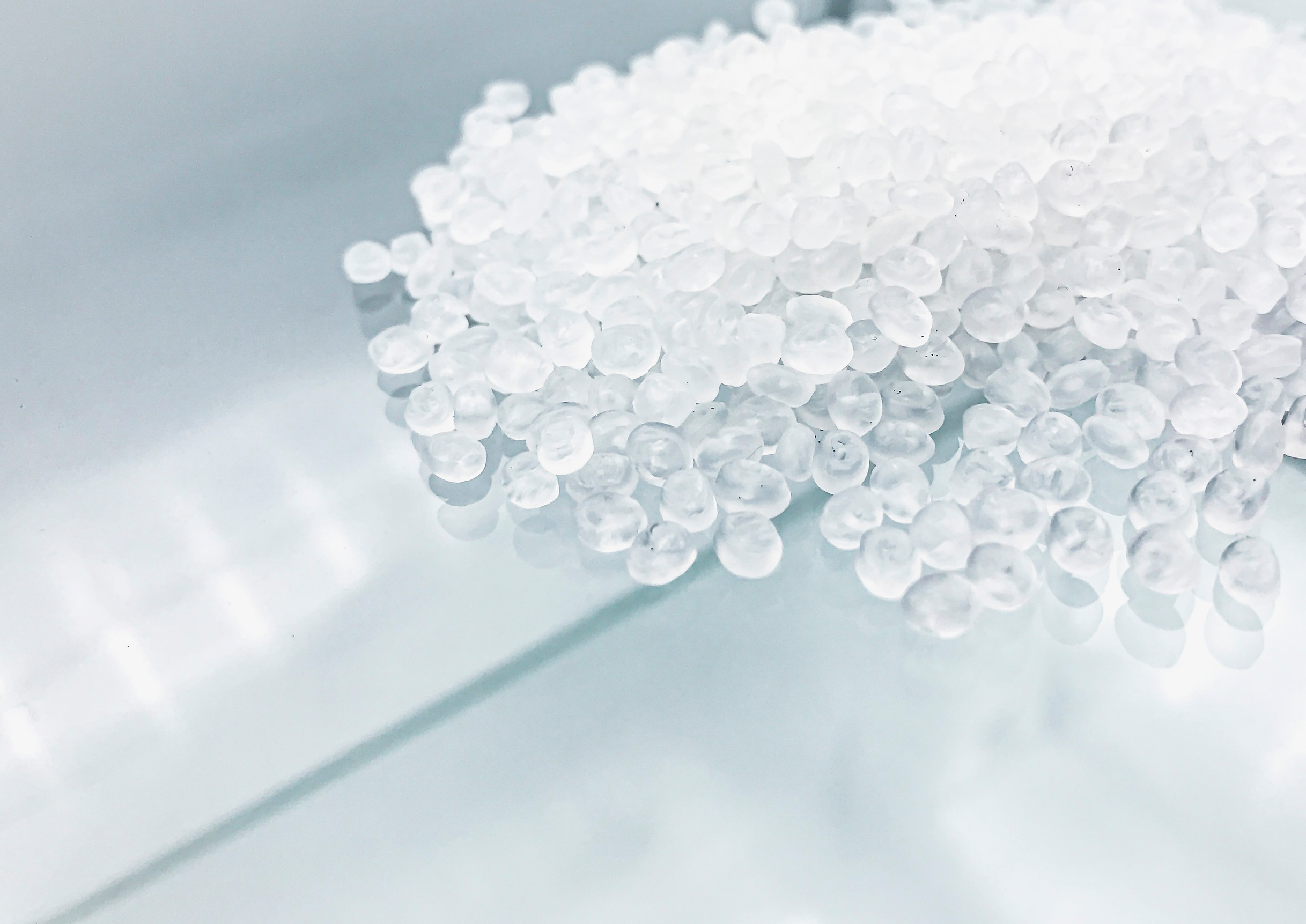

- 정유에서 화학으로, 사우디 공급망 전환 가속- 다운스트림 확장에 100억 달러 투입… ‘원유국’에서 ‘산업국’으로 고부가가치와 탄소중립, 사우디 산업 전환의 두 축 원유는 가열 온도에 따라 가솔린, 납사, 경유 등으로 분리된다. 이 중 납사는 정유 공정에서 얻어지는 중간 원료로 석유화학 산업의 출발점이다. 납사를 고온 분해하면 에틸렌·프로필렌 등 기초유분이 생산되고, 이를 다시 반응시켜 폴리에틸렌·폴리프로필렌 등 고분자 소재와 플라스틱, 합성섬유로 전환된다. 한국화학산업협회에 따르면, 납사 0.18톤(약 125달러)을 가공하면 약 9,000달러 상당의 최종제품을 만들 수 있어, 단순 연료 판매보다 약 70배의 부가가치를 창출한다. 전 세계적으로 탄소중립 기조가 확산하면서 산업 전반이 석유 중심 사용에서 벗어나려는 전환기에 있다. 사우디는 이에 대응해 발전과 산업용 연료를 천연가스로 대체하고, 절감된 원유를 석유화학 생산에 투입하는 구조로 전환하고 있다. 다운스트림 투자 확대: 석유화학 공급망 고도화 사우디 정부는 석유화학을 국가 성장축으로 설정하고, 공공 투자기금(PIF)과 아람코(Aramco)를 중심으로 통합적 투자 전략을 추진 중이다. 아람코는 ‘Liquids-to-Chemicals’ 전략을 통해 2030년까지 하루 최대 400만 배럴의 원유를 석유화학 제품으로 전환할 계획이며, 2024년 기준 전체 목표의 약 45%에 해당하는 설비 기반을 확보했다. 대표적인 프로젝트로는 주바일(Jubail)의 아미랄(Amiral) 복합단지와 얀부(Yanbu)의 야스레프(Yasref) 확장 프로젝트가 있다. 두 사업 모두 기존 정유시설에 석유화학 단지를 새로 추가해 정유·화학 통합형 산업 기반으로 전환하는 형태다. 아미랄 프로젝트는 아람코(62.5%)와 프랑스 토탈에너지스(37.5%)가 합작으로 추진 중이며, 총 110억 달러가 투자된다. 2027년 가동을 목표로 하며, 연간 165만 톤의 에틸렌과 50만 톤의 폴리에틸렌을 생산할 예정이다. 야스레프 확장 프로젝트는 아람코와 중국 시노펙(Sinopec)이 공동 추진하는 사업으로, 2025년 4월 프레임 워크 계약이 체결되었다. 설계기준 기초유분 연간 330만 톤 규모의 생산능력을 확보하게 된다. 한편, 민간 석유화학기업 시프켐(Sipchem)은 주바일 지역에서 폴리프로필렌 증설 프로젝트를 진행 중이다. 이는 기존 석유화학 단지의 생산능력을 확장하는 사업으로, 증설 후 프로필렌 53만 7천 톤, 폴리프로필렌 60만 톤 규모의 생산체계를 갖출 예정이다.신규 단지 건설과 기존 공장 확장이 병행되며, 사우디 내 정유·화학을 연결하는 완결형 산업 구조가 빠르게 정착되고 있다. 생산 동향아람코의 전 세계 정제능력은 국내외 합산 기준 하루 약 770만 배럴(7.7 million bpd) 수준이다. 이 중 해외 거점은 북미·아시아·유럽으로 다변화돼 있으며, 총 약 500만 배럴/일 규모(국내 270만 배럴/일)를 차지한다. 아람코의 순수 지분 기준으론 전체 중 약 410만 배럴/일이다. 2024년 기준 석유화학 생산능력은 연 5,762만 톤으로, 전년(5,960만 톤) 대비 소폭 감소했다. 이는 아람코 자회사 사빅(SABIC, 2020년 인수)이 유럽 내 생산 시설 3곳을 철수한 데 따른 일시적 요인이다. 다만 2027년 이후 아미랄과 SABIC Fujian Complex(중국 푸젠) 이 본격 가동되면 생산능력은 다시 증가할 것으로 전망된다. 아람코는 2024년 자사 원유 생산량의 53%를 다운스트림 부문에서 자체적으로 활용했다고 밝혔다. 이는 정유·화학 통합 전략이 생산구조에 반영되고 있음을 의미하며, 연료 중심의 비중이 점차 화학 중심으로 이동하고 있음을 보여준다. 수출 동향 아람코는 정제·화학 제품 거래 규모를 확대하며 다운스트림 중심의 수익구조를 강화하고 있다. 2024년 원유 및 정제제품 거래량은 일 평균 730만 배럴/일로 전년 대비 7.4% 증가, 액상 화학 제품 거래량은 590만 톤(+25.5%)을 기록했다. 반면 순수 원유 수출량은 600만 배럴/일(-9.1%)로 감소했다. 이는 원유를 직접 수출하기보다 정제·화학 공정 내에서 부가가치를 높이는 형태로 활용한 결과로 풀이된다. 글로벌 리서치 기업 유로모니터에 따르면, 사우디의 2024년 합성수지(HS 39류) 총수출액은 약 188억 달러로, 2023년(175억 달러) 대비 7.2% 증가했으나, 2021~2022년의 고점(약 230억 달러)에는 아직 미치지 못하고 있다. 이는 2023년 국제 유가 하락과 글로벌 수요 부진이 복합적으로 작용한 결과로 분석된다. 국가별로는, 중국이 2024년에도 최대 수출국으로 약 25억 달러(전체의 14%)를 기록했다. 그 뒤를 튀르키예(18억 달러), 싱가포르(13억 달러)가 기록했다. 대한민국은 2024년 수출액이 8,840만 달러로 전년 대비 약 35% 감소했다.사우디가 다운스트림 투자 확대를 추진하고 있으나, 아직 그 효과가 수출 실적에 가시적으로 나타나고 있지 않다. 현재의 수출 증감은 산업구조변화보다는 국제유가와 글로벌 수요회복 등 외부 요인에 따른 단기 변동의 영향이 크다.시사점 사우디의 다운스트림 확대는 글로벌 원유 공급망의 중심축이던 ‘원유 수출국’에서 ‘정제·화학 중심 산업국’으로의 전략적 전환을 의미한다. 이는 사우디가 단순한 채굴형 산유국을 넘어, 정제·화학 복합 생산국으로 자리매김하고 있음을 보여준다. 사우디 석유화학 대표 기업인 사빅(SABIC)의 시니어 매니저 A씨는, KOTRA 리야드무역관과의 인터뷰에서 석유화학 산업은 비전 2030의 핵심 중 하나로, 사우디는 석유화학 산업에 대한 투자를 지속적으로 확대해 나갈 예정이라고 밝혔다. 이를 통해 석유화학 공급망 자립도를 강화할 것이며, 이 과정에서 한국 기업들의 투자는 얼마든지 환영한다고 밝혔다. 특히 향후 사우디 제조업 육성에 필요한 석유화학 제품 중 생산 물량이 부족하거나 현재 생산하고 있지 못 하는 제품들은 한국 기업과 장기적 관점에서 협력을 희망하고 있다. 이러한 변화는 글로벌 석유화학 공급망의 재편을 예고하고 있다. 과거 원유를 수입해 정제하던 아시아 국가들이, 앞으로는 사우디에서 생산된 에틸렌·폴리프로필렌 등 중간재를 점차 더 많이 수입하는 구조로 이동할 가능성이 커지고 있다. 이러한 공급망 재편 상황 속에서, 한국 기업들은 사우디와의 새로운 협력 구조를 고려해 볼 수 있을 것이다. 자료: 아람코 2025 연례보고서, 한국화학산업협회 홈페이지 및 KOTRA 리야드무역관 정리자료제공: KOTRA

편집부

2026-02-06