정책과 동향

러시아 석유화학제품 동향과 진출전략

작성자 : 이용우

2017-11-09 |

조회 : 5718

꾸준한 수출과 러시아 국내생산 설비투자 전망 밝아

러시아 전체 석유화학공업 개요

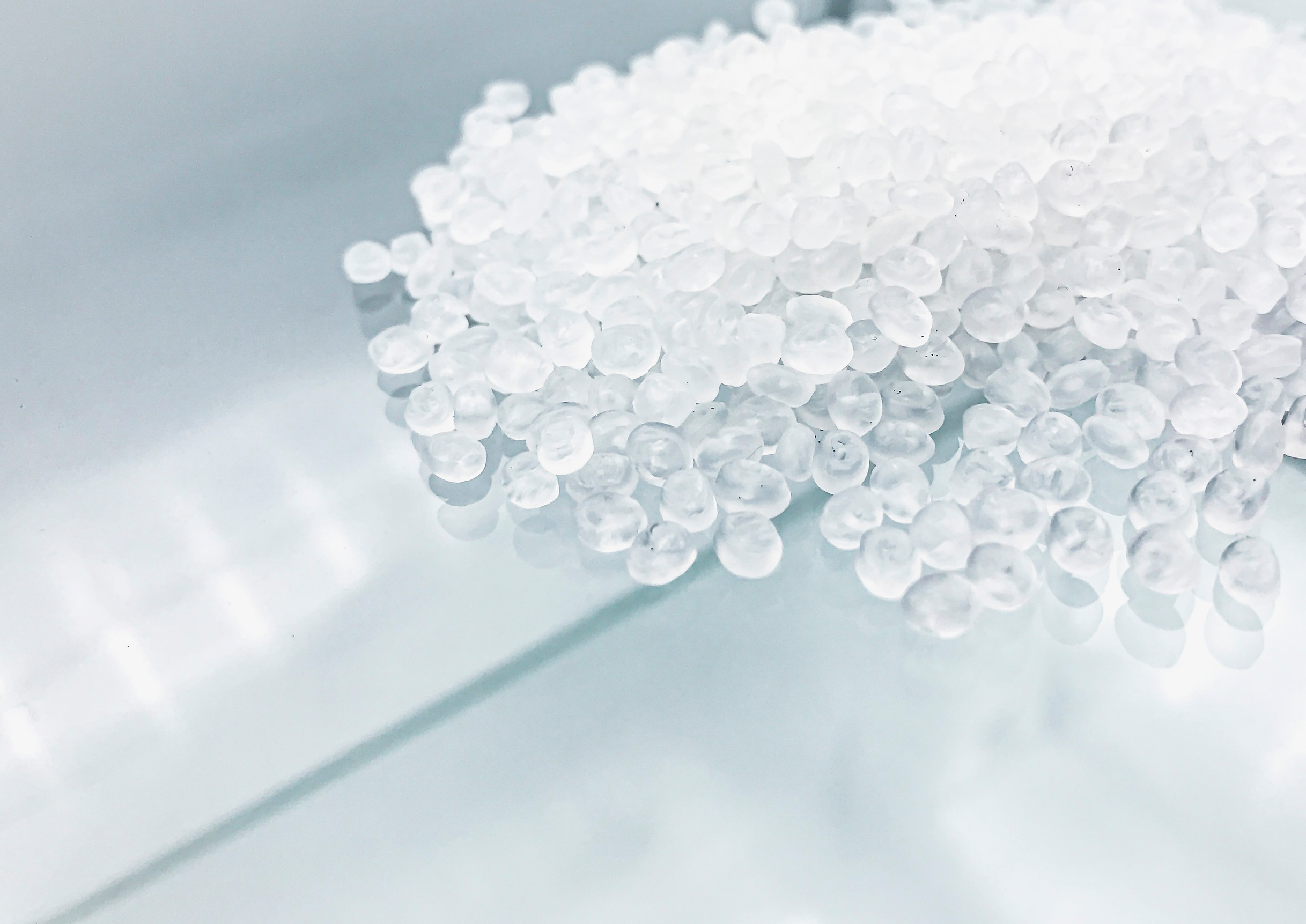

러시아 석유화학공업의 규모는 작은 편이다. 석유화학공업의 국내 GDP 대비 지분은 1.5%로 매우 낮은 편으로 미국, 유럽, 태국, 대만, 브라질, 이란, 중국 등에 뒤쳐진 세계 20위 수준이다. 또한 세계 플라스틱 1차 제품 산업에서는 중국(25%), 유럽(20%) 등에 크게 뒤진 2% 정도의 지분을 보유하고 있다.

최근 석유화학공업의 발전을 위한 전략 가이드라인이 발표됐다. 러시아 연방 정부는 관련분야의 국가경쟁력을 제고하기 위한 지원을 하고 있으며, 정부는 현존하는 러시아 특유의 원료베이스를 현금화하는 것에 관심을 두고 있다. 정부의 석유화학공업 발전 프로젝트들은 러시아 석유 정제법 등 원료 발전 모델의 변화가 목적이다.

2015년도에 지난 5년간 석유화학공업에서 최고의 성장세가 나타났다. 투자 감소와 국내 소비자수요 감소, 그리고 외부시장 상황 악화에도 불구하고 연방정부 주도의 석유화학공업 발전 프로젝트에 힘입어 관련공업 포함, 모든 제조업에서 활발한 발전이 이루졌다.

Rosstat에 따르면, 화학제품 생산량은 2015년 말 6.3% 증가했으며, 연방 관세국에 따르면, 루블 절하에 이은 수출증가로 2015년 화학제품의 수출지분은 전체 수출품 대비 6.5%를 기록했다.

러시아는 고품질, 고수준 화학제품에 대한 수입의존도가 큰 상황이다. 화학제품 수출구조에서 가장 큰 지분을 차지하는 것은 원료와, 합성고무, 무기질비료와 같은 저가공품이며, 반대로 수입 화학제품은 종류가 더 다양하며 고부가가치 제품이 대부분을 차지하고 있다.

러시아 화학공업 무역균형 분석에 따르면, 러시아는 화학 약제품의 수요를 내수 생산품으로 감당하지 못하고 있으며, 플라스틱 분야에서도 많은 수입이 필요한 것으로 분석됐다.

러시아 폴리머 시장동향

러시아 폴리머 시장은 수요와 생산량에서 꾸준히 증가세를 보이고 있다. 2016년에 주요 대형 톤수 폴리머의 소비량은 6.8% 증가했으며, 지난 15년간 러시아 국내 폴리머 생산 연간성장률은 글로벌 시장의 3%에 비해 2배 이상 높은 7%를 기록했다.

선상 폴리에틸렌과 에틸렌 비닐 아세테이트 분야에서 각각 전년대비 11%와 32%의 증가를 기록했다. 최대 석유화학 지주회사인 Sibur Company에 따르면, 러시아의 폴리에틸렌 수요는 꾸준하며 예상 가능한 성장률을 보였다.

폴리에틸렌의 수요증가는 화학제품의 전반적 발전과 상호보완 관계다. 러시아의 폴리머 수요량은 자동차와 자동화 구성품, 건설자재, 포장산업 등의 성장 영향으로 가까운 미래에 상당히 증가할 것으로 예측되고 있으며, 폴리머 수요 증가로 그 외 화학제품 생산량도 증가할 것으로 전망된다.

주요 대형 톤수 폴리머 소비량 증가율

자료 : www.plastinfo.ru

주요 대형 톤수 폴리머 생산량과 소비량

자료 : Rosstat

폴리에틸렌은 러시아에서 가장 많이 생산되는 폴리머다. 2015년도 폴리에틸렌의 1차 제품 생산량은 전년대비 12% 증가한 179만3,000톤으로 나타났으며, 2016년 상반기는 전년 동기대비 9.8% 증가한 110만 6,000톤으로 집계됐다.

폴리에틸렌 생산량은 최근 급격히 증가했다. 폴리에틸렌이 활용된 주요 생산품의 평균 생산량 증가율은 2005년부터 10년간 5.2%를 기록(Rosstat)했으며, 2005년~2015년 간 총 생산량은 60%가량 증가했다.

한편 폴리에틸렌을 주요 품목으로 생산하는 기업들은 PJSC “Nizhnekams kneftek him”, PJSC “Organic Synthesis”, PJSC Ufaorgsintez, Stavrolen LLC, Tobolsk Polymer LLC, Angarsk Polymer Plant JSC, JSC Metaclay, OOO Nafta-Chem, Polikom LLC, Krimelte LLC, Plastpolymer OJSC 등이 있다.

폴리에틸렌 시장 변화예상

자료 : Sibur Company

러시아 내에는 여러 종류의 폴리에틸렌 시장이 형성되어 있다. LDPE(저밀도 폴리에틸렌)은 주로 식품생산, 농업, 포장용 필름과 파이프라인 단열처리를 위해 사용되며 생산과 소비량 모두 급상승 중이다. HDPE(고밀도 폴리에틸렌)은 병과 같은 포장재 생산에 쓰이며 HDPE 포장필름 시장은 매우 빠르게 성장하고 있다. HDPE UHMWPE와 같은 변형체는 고강도와 마모방지 특성으로 방탄조끼, 헬멧과 같은 군수산업, 그리고 운송, 조선, 기계설비제작과 같은 분야에서 사용되고 있다.

저밀도, 고압법 폴리에틸렌 등의 생산량도 꾸준히 늘어나고 있는 추세다. 러시아 저밀도 폴리에틸렌 산업은 2016년 3% 증가, 총 수요량은 100만 톤에 달하고 있다. Gazprom Neftekhim Salavat 설비의 유지보수 비용과 시간을 절약하며 생산량이 10만 톤가량 증가했다. 고압법 폴리에틸렌의 수요는 1% 증가해 총 수요량은 60만 톤가량이며, 2016년엔 재생처리도 성공적으로 이루어졌다.

현재 수입의존도가 높은 러시아 폴리에틸렌에 대한 수입대체 계획이 진행 중이다. 루블화 약세로 인해 특히 대지름 스틸파이프 방식코팅 폴리에틸렌, 완제 폴리머 필름분야에서 수입량이 크게 감소했다. 2014년 폴리에틸렌 총 수요량의 37%가 수입품에 의해 충족되는 등 관련분야에서 수입제품이 큰 지분을 차지했지만 2015년, 2016년 수입품의 비중은 감소했다. 2016년 1분기에 총 11만 4천 톤이 수입됐고, 이는 2015년 동기대비 12.6% 감소한 것이다.

러시아 국내 선상폴리에틸렌 생산량은 총 수요의 20% 미만만을 충족시켰다. 러시아에는 양질의 선상폴리에틸렌을 다량 생산할 수 있는 현대적 설비시설이 부족한 상황으로, 폴리머 필름 제조업자들은 수입의존을 타파하기 위해 생산설비 투자계획 수립 중이다.

2011~2015년 폴리에틸렌 수입량

![]()

자료 : Federal Customs Service of the Russian Federation

폴리에틸렌 수입현황 및 용도

![]()

러시아 10대 수입국 현황

1. HS Code 390190900 기타 폴리에틸렌(0.94 비중 이상)

![]()

2. H.S. Code 390110100 선형저밀도폴리에틸렌

![]()

3. HS Code 3901300000 에틸렌-초산비닐 공중합체

![]()

자료 : World Trade Map, referring to R.F. Federal Customs Service

석유화학공업 정부 지원

2016년 1월에 발효된 ‘Strategy-2030’프로그램은 러시아 석유화학공업의 미래를 결정할 것으로 전망되고 있다. 새 설비의 수수료 부과를 줄이고 대형 톤수의 폴리머에 대한 수요공급 균형을 맞추기 위한 혁신적 전략이며, 시베리아, 볼가강, 극동 지방 등에 6개의 석유가스 화학 클러스터를 건설할 계획이다.

‘Strategy-2030’ 용적확대 계획

![]()

러시아 국내 전문가들에 따르면, 단기적으로 수입량은 오히려 늘어날 것으로 예상되고 있다. 2016년에 비해 폴리머 수요량은 증가하지만 생산용적은 단기간에 확대되기 힘들기 때문에 초과수요량은 결국 수입량으로 충족될 것이다.

전략에 따르면, 스타이렌은 ‘Nizhnekam Skneftekhim’ 프로젝트로 인해 생산용적이 두 배로 늘 것으로 기대되지만 수요 역시 그 이상으로 증가할 것으로 예상되기 때문에 결국 수입량은 늘어날 것으로 예측된다.

폴리머 수입대체를 위해 2015년 3월, 러시아 에너지부 법령 210번에 의해 ‘러시아의 석유화학공업의 수입대체를 위한 계획’이 승인됐다.

폴리머와 가공품 수입대체 프로젝트

(단위 : %)![]()

자료 : Order of the Ministry of Energy of Russia of 31.03.2015 N 210

"On approval of the plan of measures for import substitution in the oil refining

and petrochemical industries of the Russian Federation"

‘Strategy-2030’을 제외하고도 다양한 정부지원 프로그램들이 실행 중이다. 관련분야 새 엔터프라이즈의 산업 활동 자극을 위한 ‘석유화학공업 발전과 경쟁력 강화 안’ 역시 발효된 상태다. 그 외에도 프로젝트 재정지원과 대출 보조 등을 지원하는 산업발전펀드도 존재하고 있다. 신제품 개발을 위한 R&D 비용 지원과, 342번 법령에 의한 복합투자 프로젝트 보조금 정책 및 화학콤플렉스 투자 프로젝트를 위한 543번 법령 등이 그 예이다.

시사점

폴리머 사용 포장산업의 발달 가능성이 높으며, 폴리머 포장재의 기능성과 경제성으로 시장 전망이 밝다. 식품산업과 포장재산업 동향에 따른 폴리머 수요변화에 대한 고려가 중요하다. 수입량은 유가변동에 따른 루블화 강약세에 달려있으므로 관련시장을 주시할 필요가 있다.

러시아내 석유화학 단지 프로젝트에 따라 기술, 설비 투자에 따른 진출이 유망하다. 2019년 ZapSibneftekhim의 LET/HDPE 공장건설이 완료된 후에야 시장상황이 변화할 것이다. 투자프로젝트에는 현재 가장 빠르게 성장 중인 선형폴리에틸렌 분야에 대한 계획이 부재하며, 2019년까지 Nizhnekamskneftekhim의 독점 공급이 계속될 것으로 보인다.

러시아 국내 폴리머 생산설비에 대한 현대화 투자진출이 요구되고 있다. 선형폴리에틸렌 생산설비 현대화는 정부투자 프로그램에서 빠져있는 상태이지만 총 수요량은 높은 상황이므로 설비 현대화에 대한 투자진출 전망이 밝다. 완제 폴리머 필름 생산설비 확충 프로젝트에 따른 투자 가능성도 높다.

증가하는 러시아 폴리머 수요충족을 위한 분야별 수출전략 수립이 필요하다. 선형폴리에틸렌, 에틸렌비닐아세테이트, 저밀도, 고압법 폴리에틸렌 등 대부분의 폴리머에 대한 러시아 국내 수요는 꾸준히 증가 중이며 국내 생산량은 수요를 충족하지 못하고 있다.

최근 벨라루스, 우크라이나 등 CIS국가와, 미국, 싱가포르와 같은 수출국으로부터 한국의 폴리머 수출지분이 흡수되고 있으므로 가격경쟁이 중요한 상황이며, PISC 가즈프롬, 트란스넷과 같은 석유회사 등의 투자플랜에 따르면 대지름 부식 방지 파이프를 위한 폴리에틸렌의 수요가 증가할 것으로 보인다. LDPE의 경우 잉여가 존재하며 반대로 LET에서는 공급이 부족한 상황이다.

자료 : https://article.unipack.ru/66681/

http://marketing.rbc.ru/news_research/

28/02/2017/562950001126119.shtml

http://expert.ru/ural/2016/20/radikalnaya-polimerizatsiya/

http://minpromtorg.gov.ru/common/upload/files/docs/

Razvitie_him_kompleksa.pdf

file:///C:/Users/khortseva.l/Downloads/

Resume_A_PE_Russia_2017.pdf