정부 정책 및 규제

타이어 표준 개정: 인도 정부는 안전, 성능, 환경 규정 준수를 강화하기 위해 개정된 타이어 표준을 도입했다. 2024년 1월 1일부터 모든 신규 및 인증 타이어는 연비 향상을 위한 회전 저항과 젖은 노면에서의 접지력에 대한 새로운 기준을 충족해야 한다. 2024년 10월부터는 주행 소음 규제 준수가 의무화되었다.

또한, 인도 산업통상진흥부(DPIIT, Department for Promotion of Industry and Internal Trade)의 발표에 따라 960개 타이어 크기와 유형에 대한 품질 관리 규범이 확대되고 있으며, 그중 70개 타이어에는 2025년 3월 1일부터 의무 규정이 적용된다. 또한 인도표준국(BIS, Bureau of Indian Standards)은 ‘자동차용 타이어의 공기압 규격’을 표준화한 ‘IS 13098: 2024’를 도입하여 제품의 일관성과 품질을 향상시키고 있다.

PLI 제도: 생산 연계 인센티브(PLI,The Production Linked Incentive) 제도가 자동차 및 자동차부품 부문으로 확대되어 현지 타이어 생산에 투자하는 제조업체에 재정적 혜택을 제공한다. 이는 브라운 필드(인프라가 조성된 토지)와 그린 필드(아무것도 없는 토지) 모두에 대한 경쟁력을 높이고 투자 유치를 늘리는 것을 목표로 한다. 이 조치는 국내 생산을 촉진하고 표준 품질 이하의 수입을 제한한다.

지속 가능성 및 품질 관리 조치: 인도 환경산림기후변화부(MoEFCC, The Ministry of Environment, Forest, and Climate Change)는 폐타이어 관리를 위한 새로운 지침을 발표했다. EPR(Extended Producer Responsibility, 생산자책임재활용제도)을 설정하여 준수하지 않을 경우 최대 ㎏당 8.4루피(약 0.1달러)의 벌금이 부과된다. 또한 인도 내 표준 품질 이하 제품의 수입을 억제하기 위해 QCO(Quality Control Order, 품질 관리 명령)가 고시되었다.

천연고무 재배 장려: 인도 정부와 타이어 제조업체, 고무위원회(Rubber Board)가 협력하여 북동부 지역에 20만 헥타르의 고무나무 숲을 조성하는 공공-민간 협력 프로젝트인 ‘인도 천연고무 개발 지원 프로젝트’가 2021년 7월에 시작되었다.

수입 인증 조건

인도 대외무역총국(DGFT, Directorate General of Foreign Trade)은 2020년 6월에 공기압 타이어의 수입 정책을 ‘자유(FREE)’에서 ‘제한(RESTRICED)’으로 변경했다. 이 변경으로 인해 수입업체는 해당 제품을 인도에 반입하기 위해 라이선스를 취득해야 한다. 이 개정의 목적은 국내 제조를 장려하고 품질 표준 준수를 보장하며 표준 이하 또는 안전하지 않은 제품의 수입을 방지하는 것이다.

BIS 인증: 인도표준국 BIS(Bureau of Indian Standard)에서 2022년 6월에 타이어 표준에 회전 저항, 젖은 노면 접지력, 회전 소음 배출 등의 의무 준수 사항을 추가했다. 타이어는 인도 중앙자동차규칙(CMVR, the Central Motor Vehicles Rules)에 정의된 기준을 충족해야 한다. 인도표준국은 인도에서 판매되거나 인도에 수입되는 타이어에 대해 인증을 의무화하고 있다.

Quality Control Orders(QCO): 인도 산업통상진흥부(DPIIT)는 안전과 품질을 보장하기 위해 품질 관리 명령(QCO)을 발표했다. 2025년 3월 1일까지 70개의 새로운 타이어 크기와 유형이 QCO 의무 준수 대상에 포함될 예정이다. 여기에는 타이어 크기, 용도, 성능 관련 라벨링 규정과 성능 지표 준수 규정이 포함된다.

UNECE 규정: 수입 승인을 받으려면 유럽경제위원회(UNECE, United Nations Economic Commission for Europe) 규정을 준수하는 것이 중요하다. BIS 규정과 CMVR에는 UNECE 규정의 내용을 반영하여 매년 업데이트하고 있기 때문에 UNECE 규정의 변화를 유심히 보아야 한다.

특정 타이어에 대한 제한 사항: 중고 타이어는 수입이 엄격하게 제한되거나 금지되어 있다. 왜냐하면 다른 나라에서 들어온 중고 타이어는 인도의 안전 기준을 충족하지 못할 수 있기 때문이다. 또한, 프리미엄 사이즈의 타이어나 특수 차량용 타이어는 해당 국가의 차량 및 도로 조건에 부합하는지 확인하기 위해 더 엄격한 통제를 받을 수 있다.

재생 타이어는 품질이 일정하지 않고 안전성을 신뢰할 수 없기 때문에 면밀한 조사가 필요한 또 다른 범주이다. 이러한 타이어는 인도에서 판매되기 전에 수입이 엄격하게 제한되거나 광범위한 테스트 및 인증을 받아야 한다. 과도한 회전 저항, 기준 이하의 젖은 노면 접지력, 높은 회전 소음이 있는 타이어는 환경 규정에 따라 수입이 제한되거나 금지될 수 있다. 생산자책임재활용제도(EPR) 가이드 라인 및 기타 폐기물 관리 정책은 수입 타이어가 환경에 미치는 영향을 줄이는 것을 목표로 한다.

SWOT 분석

Strength: 인도는 가장 빠르게 성장하는 자동차 시장 중 하나로 승용차, 상용차, 이륜차, 오프로드 차량 등 다양한 종류의 타이어에 대한 수요가 꾸준히 증가하고 있다. 인도의 주요 타이어 제조업체의 생산 능력은 외국 기업들에게 매력적인 파트너이다. 글로벌 투자자들은 성장하는 인도 시장에 접근하고 동남아시아, 아프리카, 유럽 등 다른 지역으로의 수출을 위해 이들 기업과의 합작 투자 또는 전략적 파트너십을 모색할 수 있을 뿐만 아니라 제조 강점을 활용할 수 있다.

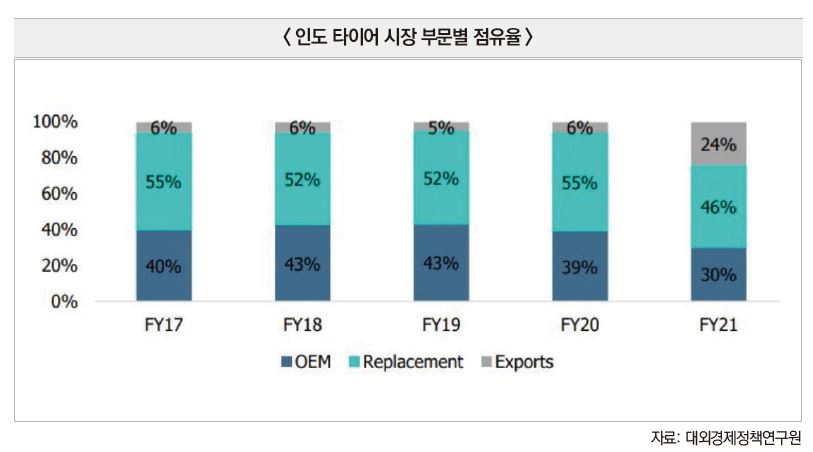

Weakness: 인도의 타이어 제조업체들은 타이어 제작에 필요한 합성 고무, 카본 블랙, 고무 화학 물질과 같은 주요 원자재를 수입에 의존하고 있다. 또한, 인도 타이어 수요의 약 46%는 예측하기 어려운 애프터 마켓에서 발생한다. 또한, 타이어 산업의 천연고무(Natural Rubber) 필요량의 약 40%는 수입으로 충당하고 있다. 따라서 인도의 타이어 수입에 대한 높은 관세율은 업계의 경쟁력에 영향을 미친다.

Opportunities: 자동차 산업에서 전기 자동차로의 전환은 인도 타이어 업계에 중요한 기회를 제공한다. 인도 제조업체들은 이 성장하는 시장에 대응하기 위해 전기차 전용 타이어를 개발하고 있다. 업계는 우수한 품질(낮은 회전 저항/소음)의 지속 가능한 타이어와 안전성 향상을 위한 스마트 타이어 생산에 집중하고 있다. 생산 과정에서의 병목현상을 해결하고 R&D로의 많은 투자로 전기차 타이어 시장을 선점하는 것이 중요해 보인다.

Threats: 타이어 산업은 천연 및 합성 고무, 원유, 기타 원자재를 수입에 의존하기 때문에 가격 변동에 매우 민감하다. 이러한 의존도는 글로벌 공급망 위험과 가격 변동성에 노출된다. 동남아시아의 주요 천연고무 생산국의 기상 악화로 인한 글로벌 공급 부족으로 인해 국제 천연고무 가격은 2024년 9월에는 25~30% 상승하여 kg당 2달러에 거래된 바가 있다. 높은 천연고무 가격과 원유 가격 상승으로 인해 2025 회계연도에는 타이어 업계의 마진이 2~3% 정도 하락할 것으로 예상된다.

경쟁 동향

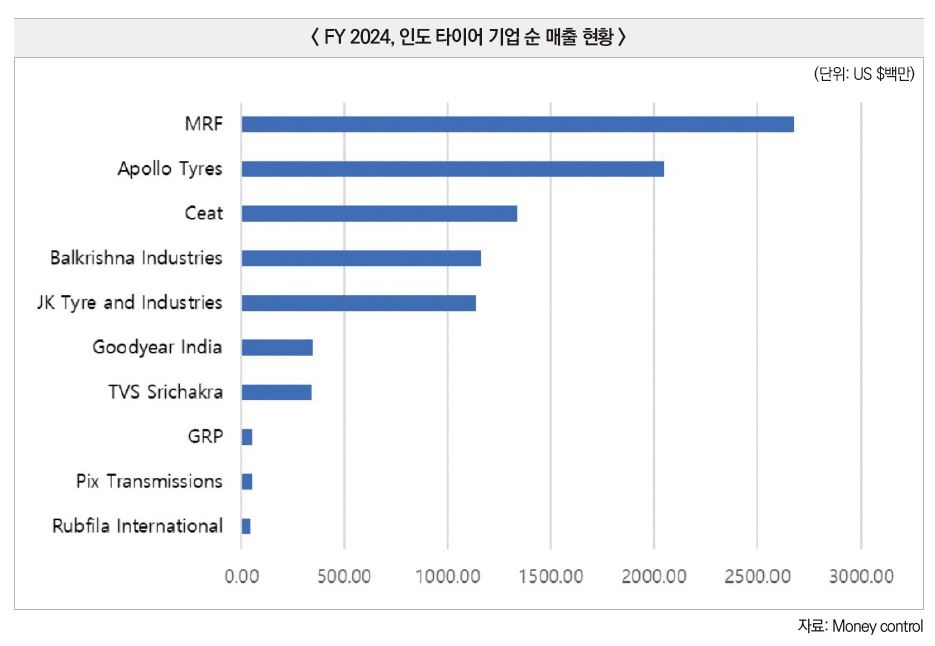

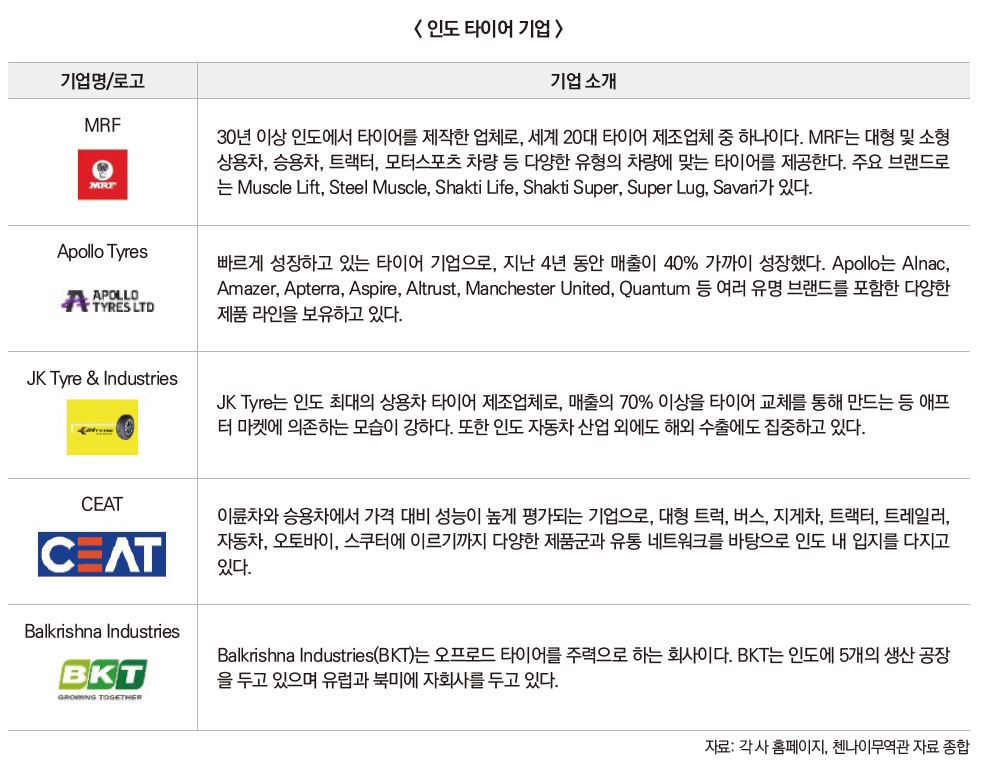

인도의 타이어 시장은 경쟁이 치열하다. 2024년 3월 기준 주요 기업에는 MRF, Apollo Tyres, CEAT, Balkrishna, JK Tyres 등이 있다.

유통구조

물류 및 유통: 타이어의 유통은 일반적으로 인도에서 가장 널리 사용되는 방법인 도로 운송을 통해 처리된다. 철도와 항만도 중요한 역할을 하는데, 해외에서 타이어를 대량으로 수입하는 경우 더욱 중요한 역할을 한다.

물류 회사들은 경로를 최적화하고 재고 수준을 관리하며 배송 시간을 개선하기 위해 더 많은 기술을 채택하고 있다. 타이어 산업에서 물류센터(DC)는 공급망의 핵심으로 타이어가 제조업체에서 공급업체로, 그리고 궁극적으로 고객에게 효율적으로 이동하도록 하는 역할을 한다. 타이어 회사는 다음과 같이 다양한 수단을 통해 타이어를 판매한다.

(i) 회사의 독점 딜러 또는 여러 회사의 딜러를 통한 광범위한 딜러 유통망

(ii) OEM과 협상을 통해 타이어 회사로 직접 공급

(iii) 입찰 시스템을 통해 타이어 회사로 직접 공급

(iv) 인도 내 딜러를 통한 공급

폐쇄 루프 공급망(CLSC, Closed-Loop Supply Chain): 기업들이 지속 가능성과 재활용에 초점을 맞추면서 CLSC는 현재 타이어 산업의 공급망에서 중요한 부분을 차지하고 있다. 현재 많은 타이어 제조업체들이 폐타이어를 수거하여 재활용하는 폐쇄 루프 시스템을 도입하고 있다. 폐타이어의 고무 및 기타 재료는 새 타이어 생산에 재사용된다. 이러한 순환적 접근 방식은 기업이 환경 목표를 달성하는 동시에 폐기물 및 원자재 의존도를 줄이는 데 도움이 된다.

관세율

시사점

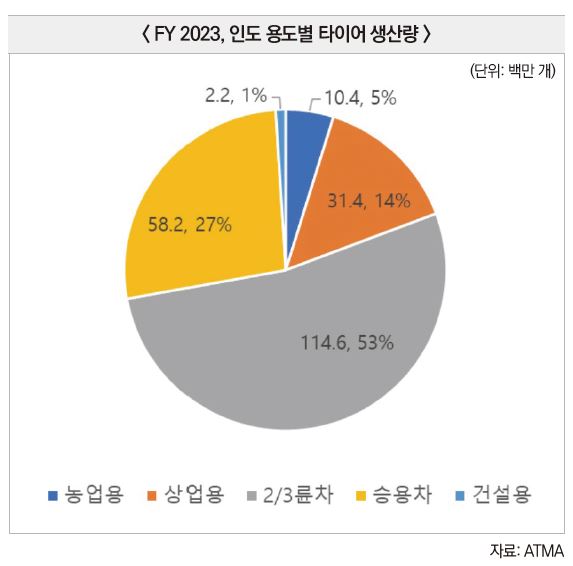

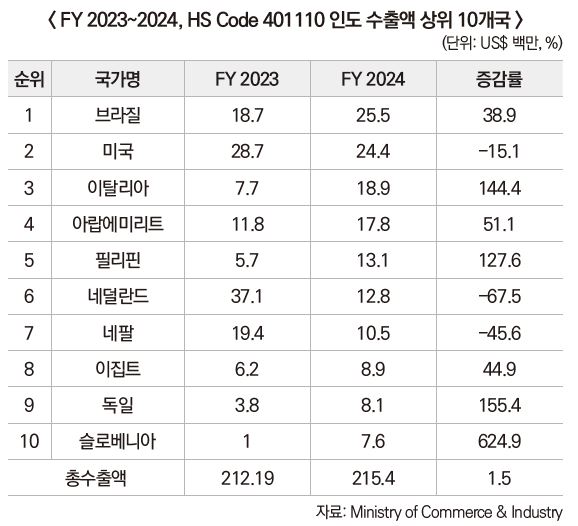

인도 타이어 시장은 세계에서 가장 빠르게 성장하는 자동차 시장과 함께 연간 2억2,000만 개의 타이어를 생산하며, 2032년까지 약 220억 달러로 성장할 전망이다. 비록 강화된 품질 규제(BIS, QCO), 치열한 경쟁, 변동이 큰 원자재 가격 등 다양한 도전이 존재하지만, 한국 기업들은 높은 타이어 기술력과 공급망 관리 노하우를 바탕으로 장기적인 관점에서 시장 점유율을 확대할 수 있을 것이다.

특히 인도 정부의 PLI 제도와 천연고무 재배 프로젝트를 활용한 현지 생산은 물류비용 절감과 규제 대응 측면에서 유리하게 작용할 것이다. 더불어 전기차 시장에서 스마트 타이어, 소음 감소 기술, IoT 기반 타이어 관리 시스템 등 혁신적인 제품을 선보이고, 현지 기업과 협력하여 유통망을 강화한다면 인도 타이어 시장에서 한국 기업들의 경쟁력이 더욱 강화될 것이다.

자료: Business Standard, Policy Circle, Crisil, ICRA, WTO, STATISTA,

Indian Trade Portal, 대외경제정책연구원, ATMA, Money Control, Indian Trade Portal