정책과 동향

베트남 폴리프로필렌 시장동향

작성자 : 편집부

2025-07-31 |

조회 : 1276

- 제조업 지속 성장에 따른 폴리프로필렌 수요 확대

- 중국산 점유율 급증 등 경쟁 심화 대응 필요

시장동향

베트남의 폴리프로필렌 시장은 현재 경량성, 내구성, 그리고 비용 효율성이라는 고유 특성으로 인해 다양한 산업 분야에서 핵심 소재로 자리 잡고 있다. 이러한 특성은 품질을 손상시키지 않으면서도 다양한 모양으로 쉽게 성형할 수 있다는 가공 상의 장점과 결합해, 포장 용기부터 필름, 자동차 부품, 소비재에 이르기까지 광범위한 제조공정에서 선호되는 소재가 됐다.

현지 조사기관 MORDOR INTELLIGENCE 보고서에 따르면, 폴리프로필렌을 포함한 베트남 플라스틱 시장 규모는 2025년 1,184만 톤으로 추산되고 있으며, 이는 2030년까지 1,776만 톤에 도달할 것으로 전망된다. 이러한 성장 궤도는 2025년부터 2030년까지 연평균 8.44%라는 상당히 높은 성장률을 의미하며, 이는 베트남 제조업의 급속한 발전 추세와 밀접한 관련이 있다.

이 같은 수요 증가 현상은 여러 산업 분야의 동반 성장에서 비롯되고 있다. 우선 포장산업 분야에서는 전자상거래의 급속한 확산이 포장재 수요의 폭발적 증가를 이끌고 있다. 동시에 베트남 정부의 식품 안전성 강화 정책은 고품질 포장재에 대한 선호도를 크게 높이고 있으며, 이와 함께 현지 FMCG(Fast Moving Consumer Goods, 일용소비재) 시장의 지속적인 확대가 다양한 소비재 포장 수요를 견인하고 있다.

뿐만 아니라, 자동차 산업, 헬스케어 및 의료기기 분야의 성장 역시 폴리프로필렌 수요를 늘리고 있으며, 베트남 정부가 국가 차원에서 추진하는 대규모 인프라 투자 프로젝트들 역시 건설 자재에 대한 지속적인 수요를 발생시켜 폴리프로필렌 시장 성장의 중요한 기반이 되고 있다.

주재국 수입 동향 및 對韓 수입 규모

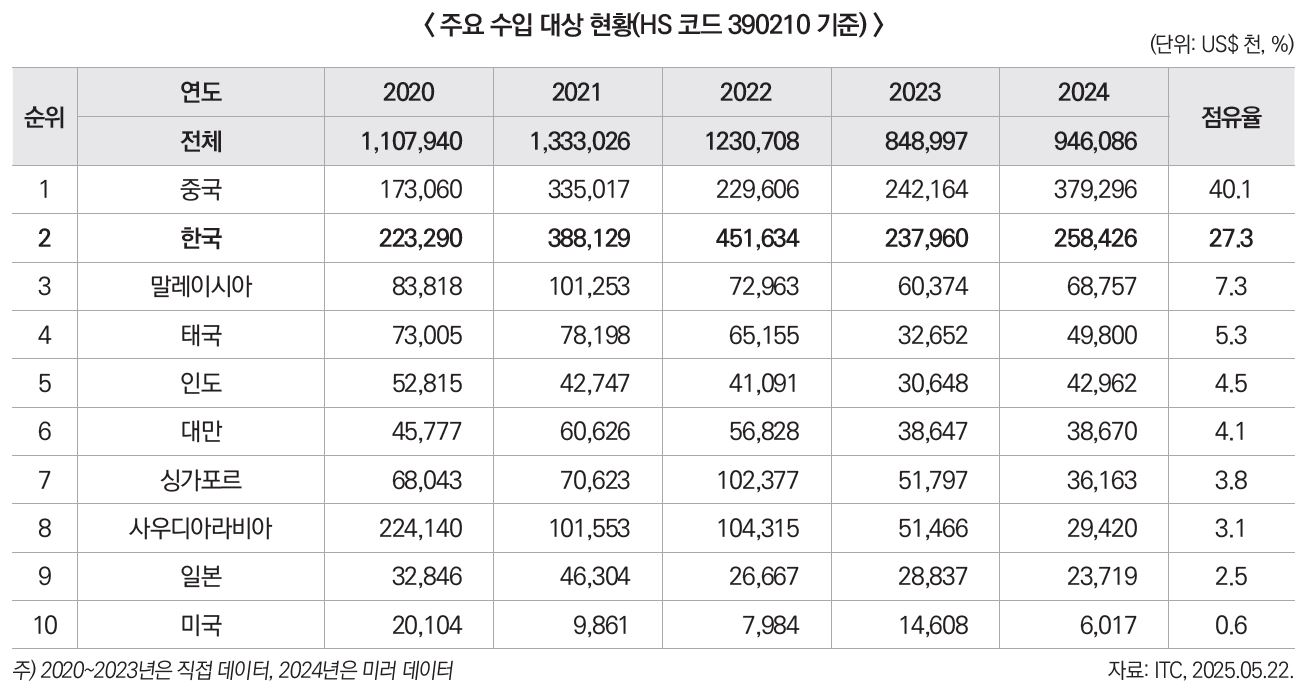

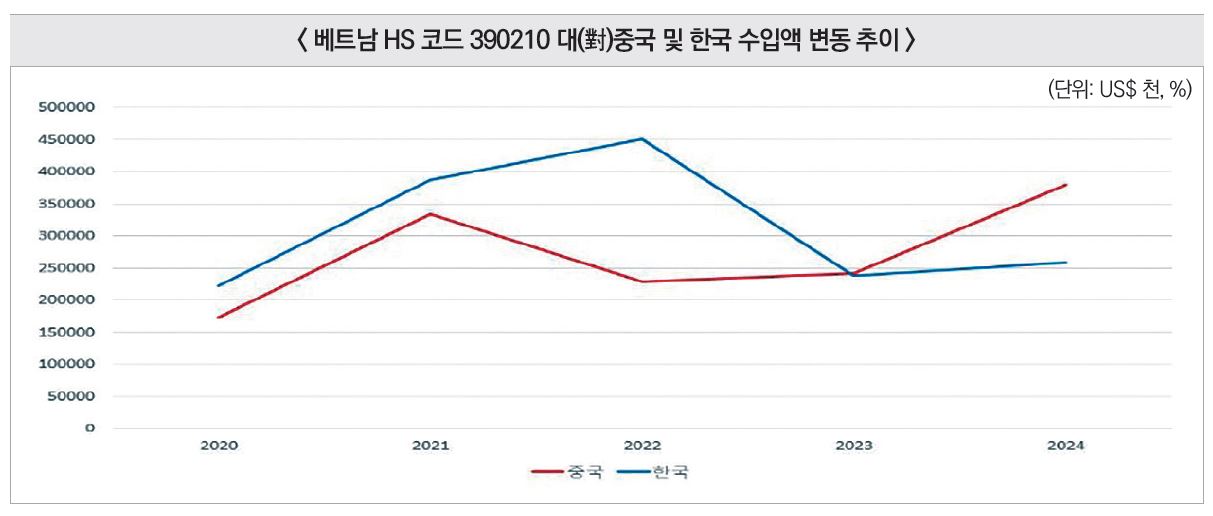

International Trade Centre의 통계에 따르면, 베트남의 폴리프로필렌 수입 시장에서 한국은 2024년 기준 27.3%의 점유율로 2위를 기록했다. 한국은 2020년부터 2022년까지 3년 연속 베트남의 최대 폴리프로필렌 수입국이었다. 2023년부터 중국이 1위로 올라섰으며, 2024년 중국의 점유율은 40.1%를 기록했다.

구체적인 수치를 살펴보면, 2024년 베트남의 전체 폴리프로필렌 수입액은 9억 4,609만 달러를 기록했으며, 이 중에서 중국이 3억 7,930만 달러로 40.1%의 점유율을 차지하며 1위를 기록했다. 반면 한국은 2억 5,843만 달러로 27.3%의 점유율에 머물렀으며, 뒤를 이어 말레이시아가 6,876만 달러로 7.3%를 차지했다. 이어서 태국이 5.3%, 인도가 4.5%, 대만이 4.1%의 순서로 나타났으며, 과거 주요 공급국이었던 사우디아라비아는 3.1%로 비중이 줄었다.

경쟁 동향

베트남 플라스틱 협회(이하 ‘VPA’)에 따르면, 베트남 플라스틱 산업은 중국, 한국 등지에서 원자재를 수입하는 데 최대 70%를 의존하고 있다고 한다. 베트남 국내 폴리프로필렌 생산 능력은 빠른 수요를 따라가지 못해 공급 부족이 심각하고, 이에 따라 중국 및 한국의 폴리프로필렌 물량에 크게 의존하고 있다. 2024년 폴리프로필렌 플라스틱 제품 수입액은 15억 달러에 달한다고 한다.

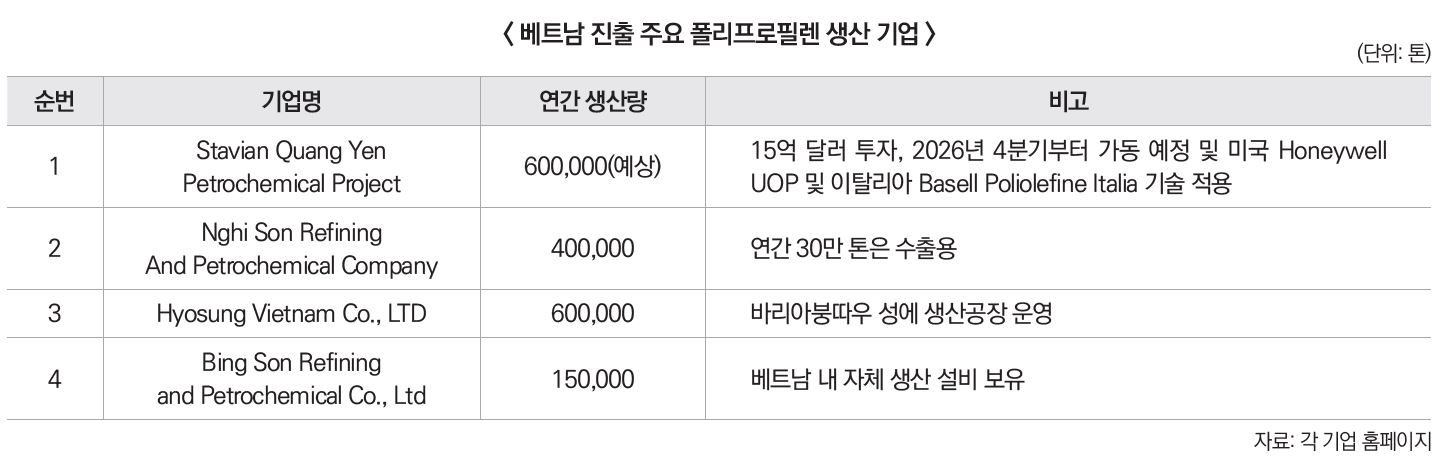

베트남 내 주요 폴리프로필렌 생산업체로는 Stavian Quang Yen Petrochemical Project가 있다. 이 프로젝트는 15억 달러 투자로 연간 60만 톤 생산 능력을 구축할 예정이며, 2026년 4분기 가동을 계획하고 있다. 미국 Honeywell UOP와 이탈리아 Basell Poliolefine Italia 기술을 적용할 예정이다.

현재 가동 중인 업체 중 Nghi Son Refining And Petrochemical Company는 연간 40만 톤의 생산 능력을 보유하고 있으며, 이 중 30만 톤을 수출용으로 할당하고 있다. 한국기업 진출 사례로는 Hyosung Vietnam Co., LTD가 바리아붕따우 성에서 연간 60만 톤 규모의 생산공장을 운영하고 있다. 이 외에 Binh Son Refining and Petrochemical Co., Ltd는 연간 15만 톤의 생산 능력을 보유하고 있다.

현지 주요 이슈 ①: 가격 경쟁 심화로 인한 생산 차질

현지 주요 이슈 ②: 환경오염 대응과 재활용 시장의 부상

베트남은 빠른 산업화와 도시화에 따라 플라스틱에 대한 수요가 급증하고 있으며, 이에 따라 플라스틱 폐기물도 함께 증가하고 있다. 현재 베트남은 연평균 3백만 톤 이상의 플라스틱 폐기물을 배출하는 국가 중 하나로, 폐기물로 인한 환경오염 문제가 점점 심각해지고 있는 상황이다. 이에 대응하여 베트남 정부는 ‘2030년 목표 해양 플라스틱 폐기물 관리에 대한 국가 행동계획’에서 2025년 플라스틱 폐기물 50%, 2030년 75%를 절감할 것으로 목표를 내세운 바 있다. 이러한 정책적 흐름과 함께 플라스틱에 대한 높은 수요, 풍부한 폐기 자원, 그리고 지속 가능한 개발과 녹색 전환에 대한 사회적 관심이 맞물리며, 향후 베트남 내 재활용 플라스틱 시장은 상당한 잠재력을 가진 분야로 주목받고 있다.

유통구조

베트남은 원유를 자체 생산하지만, 플라스틱 제조에 필요한 고분자 원료의 상당 부분은 중국, 한국, 태국 등 해외에서 수입하고 있다.

유통구조는 크게 세 단계로 구분된다. 첫 번째는 원재료 수입 및 1차 유통 단계로, 수입된 폴리프로필렌 원료는 주로 대형 유통업체나 베트남 내 주요 생산 기업들을 통해 현지 시장에 공급된다. 이들 유통업체는 주로 호찌민시와 하노이 등 베트남의 핵심 산업 지역을 중심으로 광범위한 물류 네트워크를 구축하고 있으며, 대량 구매를 통한 가격 경쟁력 확보에 주력하고 있다.

두 번째 단계는 1차 가공 과정으로, 수입된 폴리프로필렌 수지 원료가 압출, 사출 등의 다양한 공정을 거쳐 중간재 형태로 가공된다. 이 과정에서 시트, 필름, 파이프, 각종 용기, 그리고 다양한 부품들이 제조되며, 이렇게 생산된 중간재들은 베트남 내 2차 가공 업체에 납품되거나, 일부는 해외로 재수출되기도 한다.

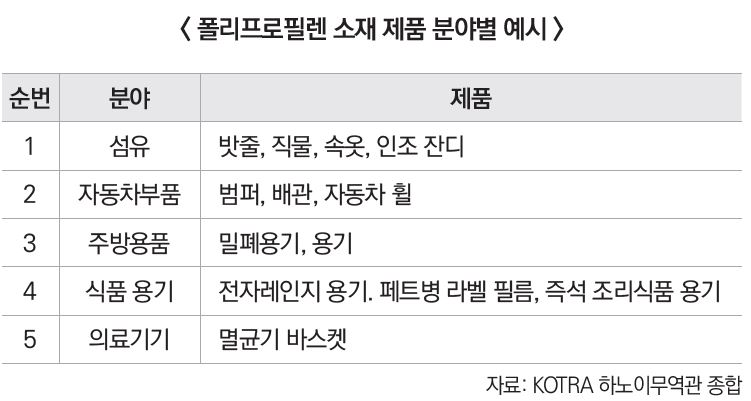

마지막 단계에서는 1차 가공 제품들을 활용해 최종 소비재가 생산된다. 예를 들어 섬유 분야에서는 밧줄, 직물, 속옷, 인조 잔디 등이, 자동차 부품으로는 범퍼, 각종 배관, 휠 등이 제조되고 있다. 이처럼 베트남 폴리프로필렌 가공 산업은 다양한 산업 분야로 확장 활용된다.

관세율 및 수입절차

HS 코드 390210에 해당하는 모든 폴리프로필렌 제품에 대해 한-아세안 자유무역협정, 한-베트남 자유무역협정, 그리고 역내포괄적경제동반자협정 등 다양한 FTA를 통해 0%의 특혜 관세가 적용되고 있다. 이는 최혜국 대우 관세율인 3%와 비교할 때 상당한 가격 경쟁력을 제공한다.

시사점 및 진출전략

베트남 폴리프로필렌 시장은 연평균 8.44%의 높은 성장률, 70%에 달하는 수입 의존도, 그리고 FTA에 따른 무관세 혜택 등으로 인해 한국기업에 명확한 기회 요인을 제공하고 있다. 자동차, 전자제품, 포장재, 의료기기 등 다양한 산업 분야에서 수요가 지속적으로 확대되며 시장 잠재력도 크다.

그러나 중국산 제품의 점유율 확대는 주요 리스크로 부상하고 있다. 2024년 기준 중국의 시장 점유율은 40.1%로, 한국산 제품은 2년 만에 약 9% p 하락하는 등 위축 양상을 보이고 있다. 이는 중국의 공급 확대와 지속적인 시장 공략에 따른 구조적 변화로, 단순한 일시적 현상이 아니다. 또한, 베트남 정부의 환경 규제 강화로 인해 재활용 플라스틱 수요가 증가하면서, 친환경 소재 대응 역시 중요한 과제로 떠오르고 있다.