기술과 솔루션

차세대 전지용 고분자 이온교환(전해질) 막 소재의 기술 및 현황

작성자 : 편집부

2021-07-12 |

조회 : 9225

I. 리튬배터리용 이온교환막 소재 동향

1. 리튬배터리에서의 고분자 이온교환막의 중요성

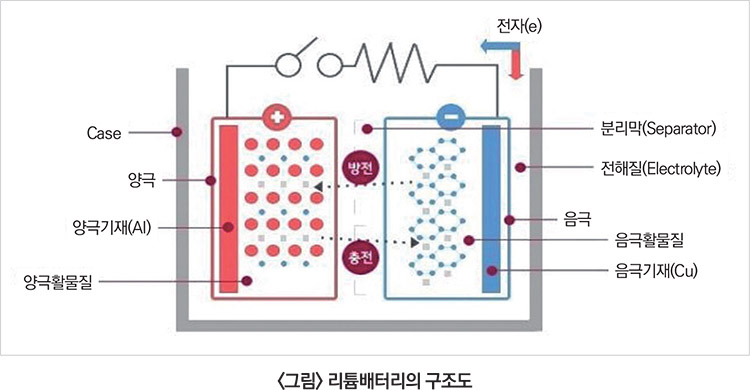

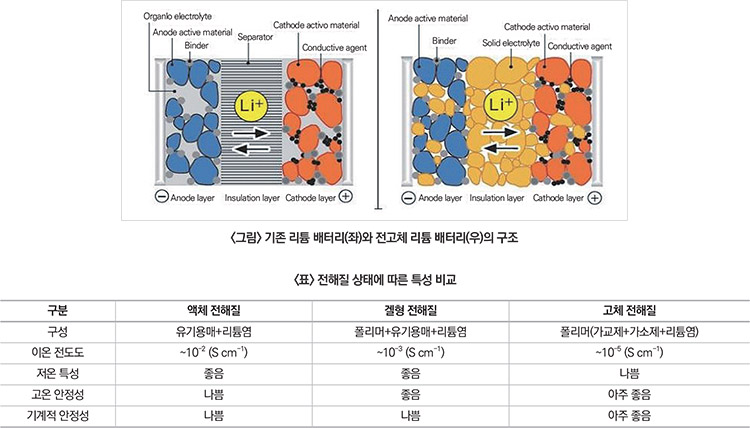

리튬 이차전지는 양극(Cathode), 음극(Anode), 분리막(Separator), 전해질 (Electrolyte) 등으로 구성되어 있다.

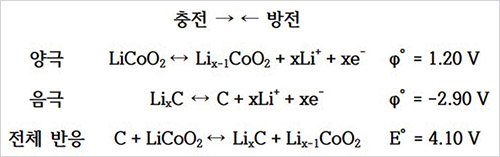

양극은 리튬 이온의 공급원이며 충전 시 산화 반응이 일어나면서 리튬 이온을 방출하며, 방전 시 환원 반응이 일어나면서 리튬 이온을 흡수한다. 음극은 양극과 반대로 충전 시 리튬 이온과 외부 회로를 통해 전달된 전자(Electron)를 흡수하며, 방전 시 리튬 이온과 전자를 방출한다. 각 전극에서는 위의 반응식에 의한 화학 반응이 일어난다.

전해질은 양극과 음극에서 충·방전 시 생성된 리튬 이온이 이동할 수 있는 매개체가 된다. 분리막은 전지의 양극활물질과 음극활물질을 분리하여 내부 단락을 방지함과 동시에, 충·방전이 일어날 수 있도록 리튬 이온을 통과시키는 기능을 한다.

리튬배터리의 작동 전압, 에너지 밀도 등 성능은 이론적으로 전극 재료 및 전해질에 의하여 결정되나, 우수한 성능과 더불어 높은 안정성을 얻기 위해서는 양극과 음극 사이에서 리튬 이온을 전달하는 분리막 또한 매우 중요하다.

리튬배터리용 분리막으로서의 요구 물성은 높은 리튬 이온 전도도와 열적, 기계적 안정성 등이 있다. 기존액체 전해질을 사용하는 리튬이온전지에 적용되었던 분리막은 다공성 PE나 PP와 같은 폴리올레핀 계열의 분리막이었으나, 고온에서의 열 수축에 기인한 회로의 단락으로 인한 화재, 폭발 등의 안전성 문제가 제기되었다.

이를 개선하기 위하여 겔형 전해질을 이용하여 안전성을 높이고자 하였으나 온도, 외부 충격 등에 대한 취약성으로 인한 사고가 이슈화되고 있다.

이러한 문제를 해결하기 위해 기존의 액체 전해질을 고분자 또는 무기물 기반 전해질 등의 고체 전해질로 전환한 전고체 전지의 개발이 이루어지고 있다.

이때 고체 전해질이 분리막의 역할도 겸하기 때문에 구조가 단순화되고, 배터리 자체의 안전성을 향상시킬 수 있다. 또한, 단위 면적당 에너지 저장 공간이 늘어나 에너지 밀도가 이론상 495Wh kg-1까지(일반 리튬배터리는 255Wh kg-1) 향상될 수 있다.

2. 리튬배터리 및 고분자 이온교환막의 시장 및 산업 동향

현재 에너지 변환 및 저장 기술은 세계적으로 에너지 효율 향상, 기후변화 대응, 전기 및 연료전지 자동차, 신재생 에너지 ESS 등의 이머징 산업 및 4차 산업혁명 관련 스마트기기의 확대로 급격히 발전하고 있다.

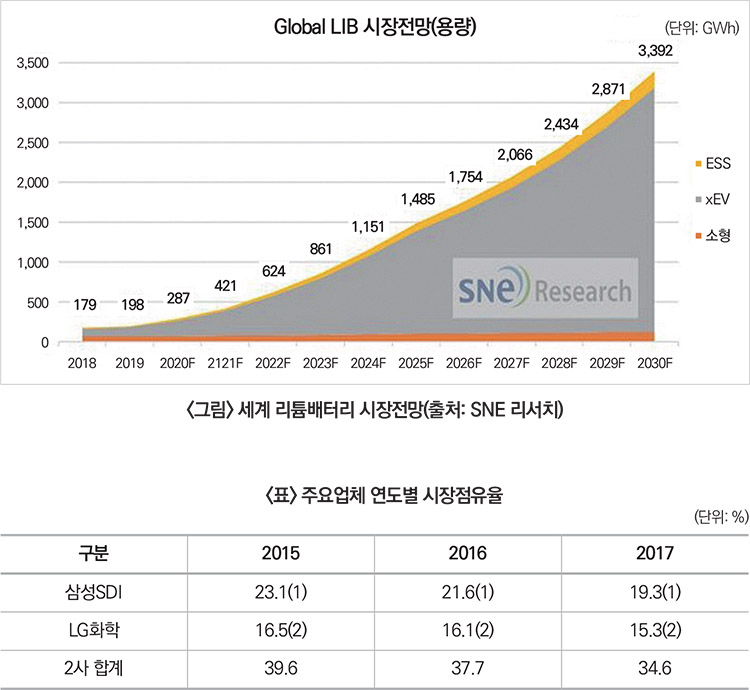

보고된 세계 리튬이온전지 시장 수요는 2019년 기준 198GWh에서 2030년 3,392GWh로 10년간 약 17배 규모로 성장할 전망(SNE Research, 2020)이다.

리튬 이차전지는 용도에 따라 모바일 IT 기기에 주로 사용되는 소형전지와 전기자동차(xEV) 및 대용량 전기저장장치(ESS) 등에 사용되는 중·대형전지로 구분되며, 세계 리튬 이차전지 시장 규모는 2017년 187억 달러로, xEV용이 50.3%, IT용 소형전지가 46.0%, ESS용이 3.7%를 차지한다.

국내의 삼성SDI와 LG화학은 모바일 IT 기기 시장을 기반으로 전동공구, E-Bike 등 사용처가 확대되면서 2017년 시장점유율이 각각 19.3%와 15.3%로 선두권 유지하고 있다.

세계 자동차 시장에서 전기차 판매 점유율은 지속 성장(’13년 0.23% → ’18년 2.03%)하여 2040년에는 57%에 이를 것으로 전망되며, 이에 따라 전기차에 탑재되는 중·대형 전지 시장은 용량 기준으로 10년간(’20~30년) 15배 이상 성장이 예상된다. (Bloomberg New Energy Finance (BNEF), 2019)

EU는 2017년 European Battery Alliance를 출범하고 Strategic Action Plan을 발표하였으며, 미국의 Tesla는 Panasonic과 합작하여 전기차용 이차전지 생산을 위한 65GWh급 기가팩토리를 건설하고 있다.

Panasonic은 Tesla 납품으로 세계 점유율 상위를 차지하고 있으며, 전기자동차 산업이 급속히 발전하고 있는 중국의 BYD, CATL, Farasis, BAK, Skyrich 등이 세계 10위권 이내를 유지하고 있다.

국내 업계도 시장점유율을 확대하고 있는 가운데 2017년 LG화학은 세계 2위, 삼성SDI는 5위를 기록하였으며, SK이노베이션은 후발주자로서 현재 시장점유율은 미미하나, 2022년까지 xEV 분야 세계 3위 달성을 목표로 과감한 투자를 진행 중이다 (IEA., “Global EV Outlook 2018”)

리튬배터리에서 고분자 이온교환 분리막 소재는 크게 습식/건식 방식으로 분류되고 있으며, 아사히카세이, 도레이, SK이노베이션 등이 습식 방식을 채택해 왔다. 건식법 분리막의 경우 상대적으로 습식보다 내열 특성이 좋아 최근 많은 이차전지 업체에서 자동차용 이차전지 분리막으로 검토하고 있으며, 수요가 증가할 것으로 전망된다.

분리막 소재 종류도 기존 PE, PP 중심에서 안정성이 더욱 중요시되는 전기차용 배터리에 유/무기/폴리머 코팅 분리막, 복합 분리막의 수요가 크게 증가할 것으로 전망되고 있다.

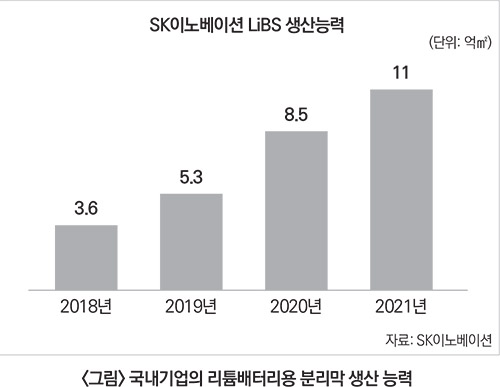

전 세계 리튬배터리용 분리막 시장은 최근 연평균 20% 이상 성장하고 있다. 현재 일본의 아사히 카세이가 업계 1위이며, SK이노베이션이 세계 2위를 기록하고 있으며, SK이노베이션의 분리막 생산량은 2020년 중국에서의 양산이 진행되면 아사히 카세이의 생산 능력에 근접할 것으로 예상된다.

3. 리튬배터리 및 고분자 이온교환막 연구 동향

기존 리튬배터리는 높은 이온 전도도의 액체 전해질을 사용하여 가장 대표적으로 상용화되어 있는 시스템이지만 화재, 안전등이 취약하다. 따라서 외부 환경 영향을 줄이고자 액상 또는 겔형 전해질을 고체 전해질로 바꾼 전고체 전지에 연구가 활발히 진행되고 있다.

리튬배터리용 분리막의 경우 전해질의 상(Phase)에 따라 이온 전도 특성, 고온 및 저온 안정성, 그리고 기계적 안정성이 다르고, 각 소재의 특성에 따라 다양한 방향으로 연구가 진행되고 있다.

액체 전해질을 사용하는 리튬배터리의 경우 분리막의 소재로 PE, PP 등을 사용하고 있으며, 리튬 이온 전도도 향상과 더불어 전기화학적 안정성, 고온 안정성을 위한 유/무기 첨가제 개발과 더불어 고전압의 양극재가 개발되고 있다. 또한, 고전압에서도 안정성이 우수한 분리막의 개발을 위한 연구가 진행되고 있다.

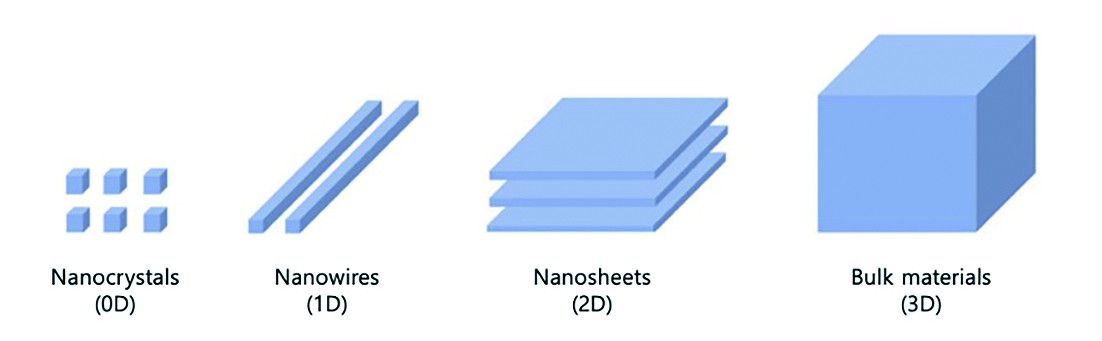

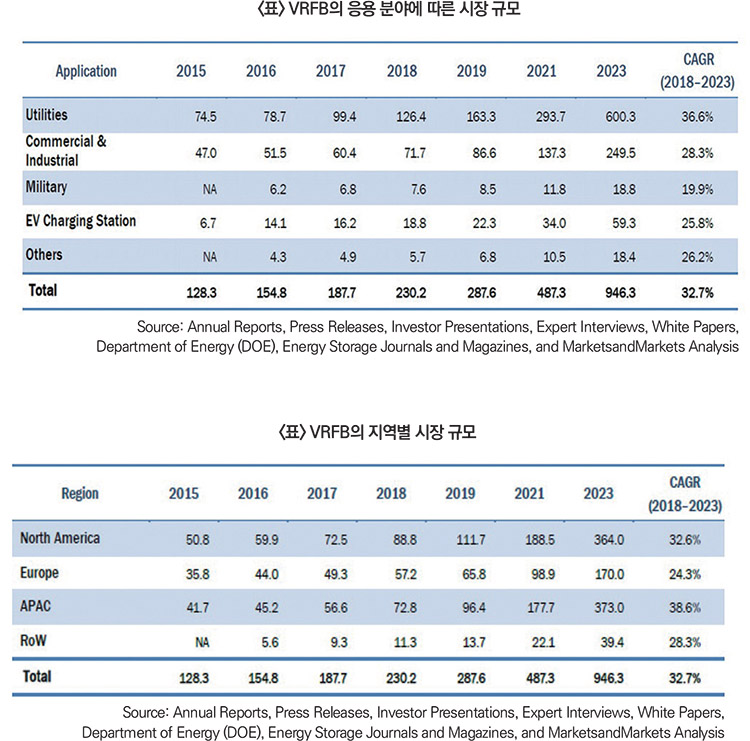

차세대 전해질로 가장 주목받고 있는 전해질은 분리막과 전해질의 역할을 동시에 수행하는 고체 전해질이며. 크게 황화물계, 산화물계, 폴리머 고체 전해질로 나뉜다. 각 전해질은 개선해야 할 단점이 있다. 황화물계는 수분 안정성, 산화물계는 전지 셀 가공성, 폴리머는 이온 전도도 등이다.

황화물계 소재는 결정형인 LGPS, LSPSCl, Argyodite 등과 Glass-ceramic형인 LPS, LPS+LiCl을 주축으로 연구가 진행 중이며, 황(S)이 수분(H2O)과 만나 발생하는 황화수소(H2S)의 발생을 억제하거나 발생량과 속도를 줄이는 첨가제 연구가 활발히 진행 중이다.

산화물계 소재는 Perovskite(LLTO), NASICON, Garnet(LLZO) 등을 중심으로 연구 중이며, 고온에서 동시 소결(Co-sintering)하는 공법을 통하여 양극활물질과 전해질 간의 계면 저항을 줄이는 가공법 연구가 진행 중이다.

고분자 소재는 Poly(Ethylene Oxide) (PEO) 또는 그 유도체를 중심으로 연구가 진행 중이며, 폴리머 소재가 갖는 우수한 Bending 특성을 기반으로 플렉서블 배터리를 구현하여 웨어러블 기기 등의 응용에 유리하다.

가소제, Al2O3, TiO2 등의 무기물 필러를 고분자 전해질에 도입함으로써 실온에서 결정성을 감소시켜 전도성을 향상시키거나, 폴리머 blending, block copolymer 등의 방법으로 새로운 폴리머 구조를 통한 이온 전도도 및 기계적 안정성, 전극과의 계면 안전성 향상 연구가 진행 중이다.

II. 바나듐 레독스 흐름 전지(VRFB)용 이온교환막 소재 동향

1. VRFB의 구성 및 이온교환막의 중요성

무한한 양과 청정함을 갖춘 신재생 에너지가 새로운 에너지원으로 각광 받고 있으나, 외부 환경에 따라 생산 시기가 한정되기 때문에 지속적인 전력 공급이 어려워 이를 보완하기 위한 에너지 저장장치가 필요하며, 레독스 흐름 전지는 이러한 에너지 저장장치의 일종이다.

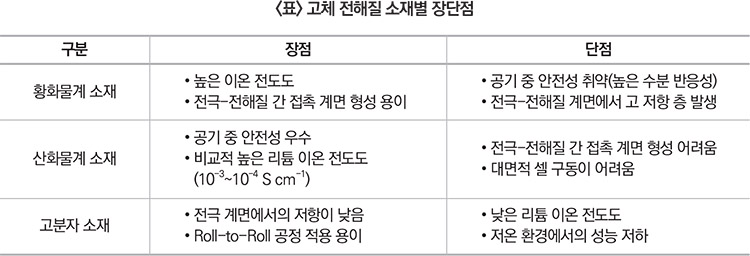

레독스 흐름 전지(Redox Flow Battery, RFB)란 산성 전해액에 존재하는 금속 활물질의 산화·환원 반응을 통해 충전 및 방전이 일어나는 이차전지로서 전해액 저장 탱크, 전해액을 순환시키는 펌프, 양극 및 음극과 양 전극의 접촉을 막는 분리막으로 구성되어 있다.

이때 사용하는 활물질은 바나듐, 철, 크롬 등의 전이금속이며, 전해액은 이 활물질이 강산 수용액에 용해된 형태이다. RFB는 사용하는 활물질의 수명이 길고, 전해액 저장 탱크의 확장을 통해 대용량화가 쉬운 장점이 있다.

그중 양쪽 전해액에 바나듐을 사용하는 바나듐 레독스 흐름 전지(VRFB)는 각 전극에서 아래 화학 반응식에 나타난 산화·환원 반응을 통해 충·방전이 일어난다.

VRFB의 핵심부품인 이온교환막은 양 전해액이 혼합되지 않게 하는 분리막의 역할을 함과 동시에 충·방전이 진행되는 동안 전해액의 전기적 균형을 유지하기 위한 전하 운반체(프로톤, 황산이온)의 이동 경로가 되기 때문에 VRFB의 성능을 결정 짓는 요소이다.

VRFB에 사용되는 이온교환막의 대표적 요구 물성은 내산성, 높은 이온 전도도와 이온 선택성임. VRFB 전해액은 강한 산성을 나타내기 때문에 산성 환경에서 물성을 유지해야 한다. 또한, 바나듐 이온이 반대 전극으로 투과될 경우 효율 저하의 주원인인 자가 방전 반응이 일어나기 때문에 이온을 선택적으로 전달할 수 있어야 한다.

2. VRFB 및 이온교환막의 시장 및 산업 동향

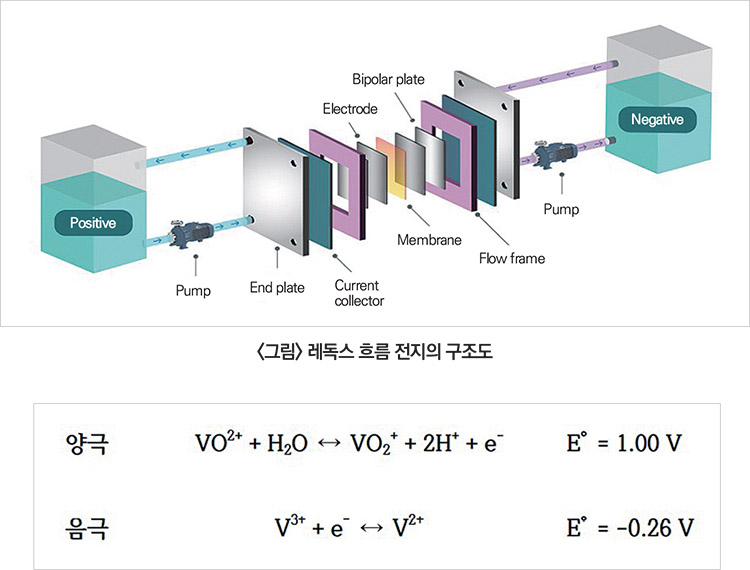

Flow battery의 세계 시장 규모는 2017년 기준 187.7백만 달러에서 2023년 946.3백만 달러로, 연평균 32.7%의 성장률로 성장할 것으로 전망된다. Flow battery의 시장 분류는 타입, 사용물질, 규모, 응용 분야 등 다양한 카테고리를 가지며, 그중에서도 가장 많은 비중을 차지하고 있는 것은 활물질로 바나듐을 사용하는 산화·환원 흐름 전지이다.

이러한 Flow battery는 다양한 분야에서 적용되고 있는데, 그중에서도 공공 에너지 부문 및 산업 분야가 큰 비중을 차지하고 있으며, 전기차의 보급에 따라 전기차 충전소 인프라 구축 분야도 매우 높은 성장률을 보이고 있다.

지역별로는 북미지역이 2017년 기준 72.5백만 달러로 가장 많은 비중을 차지하고 있다. 아시아-태평양 지역은 대용량화를 바탕으로 하여 2번째로 많은 비중을 차지하고 있으며, 가장 높은 성장률로 2023년에는 가장 큰 시장이 될 것으로 전망된다.

유럽 지역은 RFB를 적용한 전기차 및 충전소 인프라 구축을 주력으로 하고 있으며. 규모는 2017년 기준 49.3백만 달러에서 2023년 170백만 달러로 성장할 것으로 전망된다. 국내 시장 규모는 1,500억 원, 설치 용량은 약 150MW로 국가개발보급사업 및 한전 등을 통해 수십 MW 규모의 ESS를 설치 중이다.

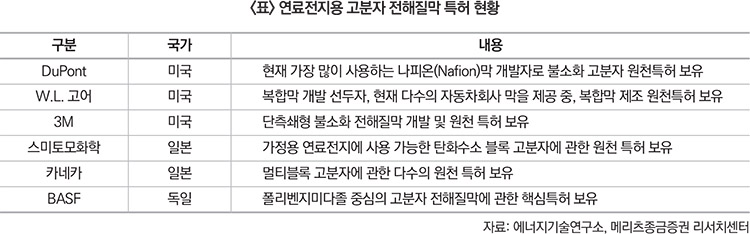

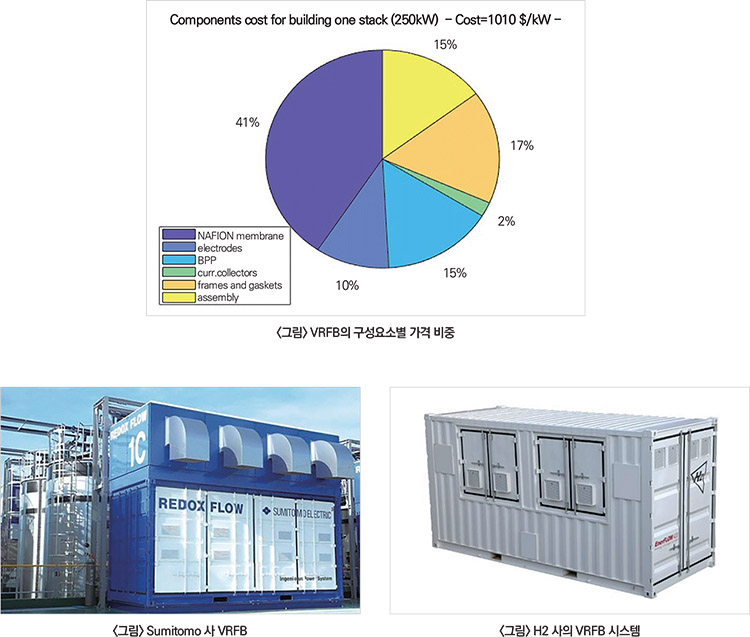

VRFB용 이온교환막은 현재까지 Dupont 사의 양이온 교환막인 Nafion이 주로 적용되어 왔으나, Nafion의 비싼 가격은 VRFB 스택에서 높은 원가 비중을 차지할 뿐만 아니라 스택 가격의 상승으로 상용화를 늦추는 요인이 되고 있다. Dupont 사외에도 여러 제조사에서 VRFB용 이온교환막을 개발 및 생산하고 있다.

대표적으로 일본의 Tokuyama 사의 음이온 교환막인 Neosepta AHA, 아사히 글래스의 과불소화계 양이온 교환막인 Flemion 등이 있으며, 독일의 Fumatech 사의 음이온 교환막인 Fumasep 막이 Nafion과 경쟁 중이다.

현재 상용화에 가장 근접해 있는 바나듐 레독스 흐름 전지는 15~25Wh/L의 낮은 에너지 밀도와 높은 초기 투자 비용으로 인해 EV 및 소형 ESS 등 보다는 중대형 ESS에 응용이 활발하다. 일본과 미국 등 선진국 위주로 기술개발 및 실증 연구가 활발하며 일부 상용화로 사업화 초기 단계에 있다.

미국의 Zn/Br FB 전문회사인 EnSync 사(전 ZBB)는 시카고에 250kW/500 kWh의 시스템을 이용하여 실증 운전을 진행 중이며, 일본의 Sumitomo는 2015년에 15MW급 60MWh 레독스 흐름 전지를 후쿠오카에 상용 플랜트 건설을 추진하였으며, 2020년 약 11,500MW 규모로 확대하고 있다. 독일은 Fraunhofer ICT에서 VRB 개발 및 실증 추진 중이며, 전기 자동차용 레독스 플로우 배터리 프로토타입 개발 및 유기계 활물질 개발을 진행하고 있다.

국내에서는 2010년을 전후로 본격적인 연구개발이 시작되었으며, 2011년 5월 「에너지 저장 기술개발 및 산업화 전략(K-ESS 2020)」을 수립하여 세계 에너지 저장 시장의 점유율 30% 목표로 기술개발에 매진 중이다.

2013년에 에이치투(H2)가 독자 기술로 개발하여 설치에 성공한 50kW/100kWh VRFB ESS가 있다. 국내 레독스 흐름 전지를 제조하는 대표적 기업은 롯데케미칼로 미국 EnSync 사(전 ZBB)와 공동 개발 중이다.

한국에너지기술연구원은 V/V 커플을 이용한 고전압형 레독스 플로우 배터리 연구개발 결과를 기반으로, 업체 기술이전을 완료하였으며, 현재 RFB의 낮은 에너지 밀도를 높이기 위해 수계/비수계 레독스 커플 기술 연구개발 중이다.

3. VRFB용 이온교환막의 연구 동향

VRFB의 시장 경쟁력 향상 및 적용 분야 확대를 위해서 VRFB 스택 및 소재 부품의 대면적화, 박형화, 저가화가 요구되고 있다.

이를 만족하기 위해 가격 비중을 가장 많이 차지하는 이온교환막에 관한 연구가 주를 이루고 있다. VRFB용 이온교환막으로는 Nafion이 가장 먼저 상용화되어 있으나, Nafion은 높은 바나듐 이온 투과도에 의한 성능 저하가 큰 단점으로 지적되어 이를 보완하기 위한 연구가 활발하다.

즉 저렴한 생산 단가와 낮은 바나듐 이온 투과도를 보이는 탄화수소계 고분자를 기반으로 한 이온교환막과 이에 더불어 기공의 크기로 선택적으로 이온을 투과시키는 다공성 막에 관한 연구도 진행되고 있다.

과불소화계 고분자를 기반으로 한 Nafion의 단점을 보완하기 위해서 SiO2나 TiO2 같은 무기 산화물을 첨가제로 하여 바나듐 이온의 투과도를 낮추거나 Nafion의 주사슬과 구조가 같은 PTFE나 산화 그래핀을 복합화함으로써 바나듐 이온 투과도를 줄여 VRFB의 성능을 향상시키는 연구가 진행되고 있다.

탄화수소계 고분자를 기반으로 한 VRFB용 이온교환막은 크게 두 가지로 나누어진다. 주쇄에 프로톤을 전달할 수 있는 기능기를 도입한 양이온 교환막과 주쇄에 황산이온(SO42-)을 전달할 수 있는 기능기를 도입한 음이온 교환막이 있다. 아래 표에 각 이온교환막의 특징을 정리하였다.

탄화수소계 양이온 교환막은 술폰화시킨 방향족 고분자가 주를 이루며 블록 공중합체, 가교 구조 도입 등의 화학적 구조를 제어하거나 Nafion, 무기 산화물 등을 첨가하여 복합 막을 제조함으로써 프로톤 전도도는 향상시키면서 바나듐 이온 투과도를 줄이고자 하는 연구가 진행 중이다.

탄화수소계 음이온 교환막의 경우 양전하를 띠는 기능기를 가지고 있어 바나듐 이온 투과도가 양이온 교환막에 비해 현저히 낮으나 프로톤보다 크기가 큰 황산이온을 전달하기 때문에 이온 전도도는 양이온 교환막에 비해 떨어진다.

또한, 양전하를 띠는 기능기의 경우 산성 조건에서 분해될 수 있어서 화학적 안정성이 높은 기능기를 도입하거나 고분자 구조의 가교화를 통한 안정성 향상에 대한 연구가 많이 이루어지고 있다.

이 외에도 양이온 교환막과 음이온 교환막의 특성을 모두 갖는 양쪽성(amphoteric) 전해질막과 과불소화계 탄화수소를 기반으로 하고 기공의 크기를 이용하여 이온을 선택적으로 투과시키는 VRFB용 분리막에 관한 연구도 진행 중이다.

III. 연료전지용 이온 교환막 동향

1. 연료전지의 구성 및 고분자 이온 교환 막의 중요성

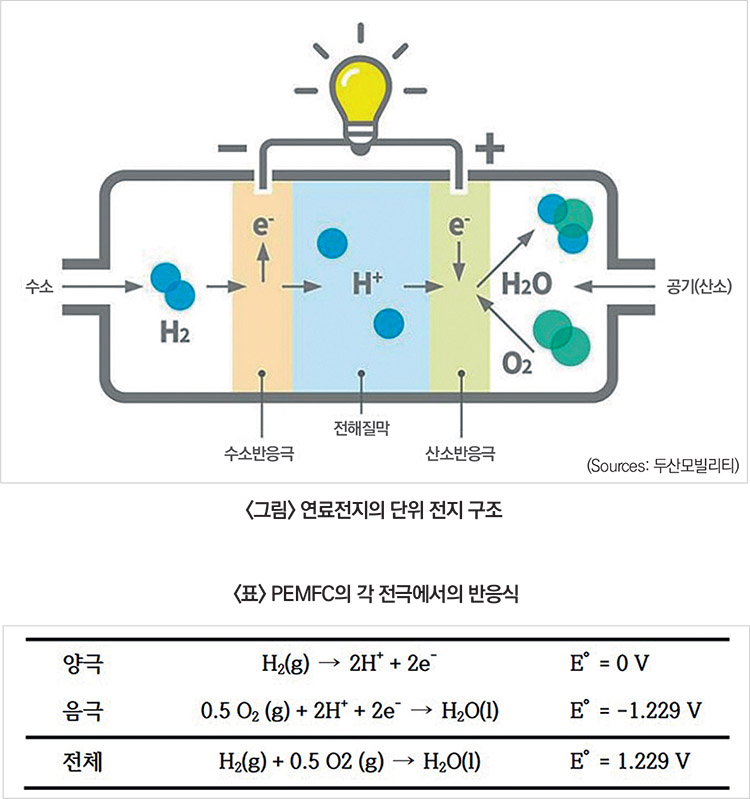

연료전지는 일반적으로 연료가 공급되는 음극(anode), 반대쪽 면에 산화물이 공급되는 양극이 존재하며, 그 사이에 양쪽 전극을 분리하면서 프로톤을 전달하는 전해질로 구성되어 있다.

그 중, 고분자 전해질막 연료전지(PEMFC)는 음극(anode)에 수소가 공급되고 양극(cathode)에 공기(산소)가 공급되며 그 사이에 양쪽 전극을 분리하면서 프로톤(H+)을 투과하는 고분자 전해질막이 있다. PEMFC는 저온에서 작동 가능하고, 높은 전력 밀도와 에너지 전환 효율을 갖고 있으며, 친환경적이고 휴대형부터 중대형에 이르는 다양한 응용 분야로 인해 연료전지 중 가장 많은 수요와 공급을 지니고 있다.

연료전지 내부로 공기와 수소가 각각 음극과 양극을 통해 전달되면, 양극에서는 수소가 전자를 잃고 산화하여 프로톤(H+)이 되고, 음극에서는 산소가 외부 회로를 통해 전달된 전자와 전해질막을 통해 전달된 H+와 만나 환원되면서 물이 생성되는데 이때 화학 에너지가 전기 에너지로 변환된다.

연료전지용 전해질막의 주요 요구 물성은 높은 프로톤 전도도, 우수한 치수 안정성 및 기계적 강도이다. 각 전극에서 화학 반응이 원활하게 이루어지기 위해서는 생성된 프로톤이 전해질막을 통해 빠르게 전달되어야 하기 때문이다.

연료전지의 작동 중에는 프로톤 전도를 위해 전해질막은 습윤 상태가 유지되어야 하지만 이때 수분이 과도하면 flooding 현상이 일어나 전극에 수소 및 산소 공급이 원활하게 이루어지지 않으며, 수분이 너무 적으면 프로톤 전도도가 감소하기 때문에 적정한 수분 유지가 되어야 한다.

또한, 전해질막은 연료전지가 작동 중에는 습윤 상태이고 그렇지 않은 경우에는 건조한 상태에 있으며, 습윤 상태에서는 팽윤이, 건조 상태에서는 수축이 일어나므로 기계적 강도가 약하면 팽윤, 수축의 반복으로 인해 막에 손상에 따른 성능이 저하될 수 있어서 전해질막은 우수한 기계적 강도를 가져야 한다.

2. 연료전지 및 고분자 이온교환막의 시장 및 산업 동향

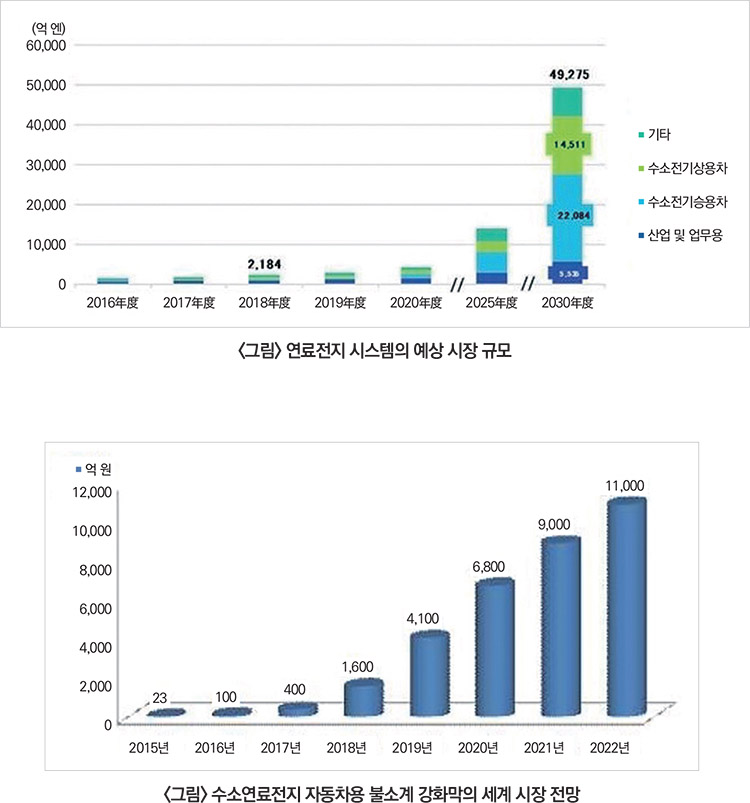

연료전지의 시장 규모는 수소 시장의 발전과 밀접한 관계를 가지며, 전 세계 수소 수요는 급증하여 2050년 수소 경제 시장은 약 2조 5천억 달러의 부가가치와 누적 3,000만 개의 신규 일자리를 창출할 것으로 예상된다. 우리나라 정부도 수소경제 활성화 로드맵을 통해 2040년까지 연간 43조 원의 부가가치와 42만 개의 신규 일자리 창출을 기대하고 있다.

증가하는 수소산업 시장 비중에 발맞춰, 수소를 연료로 사용하는 연료전지 시스템의 시장 역시 가파르게 증가하는 추세이다. 일본 후지경제는 2030년 전 세계 연료전지 시장은 2017년 대비 28배 성장해 약 50조 원에 이를 것이라고 예측하고 있다.

한국, 중국, 일본을 중심으로 하는 아시아 시장이 세계 시장의 절반 이상을 차지할 전망이다. 향후 중국과 한국을 중심으로 한 아시아 시장이 급격히 확대될 것으로 보인다. 중국은 수소 전기차 보급 확대를 추진하는 방향으로 정책 전환이 이뤄지고 있으며, 특히 수소전기버스와 트럭의 생산이 급증하고 있다.

중국 정부는 2020년까지 현 수준의 수소차 정부지원금을 유지하는 한편, 수소차 5,000대, 수소충전소 100곳 이상을 보급하겠다고 밝혔고, 2030년까지는 수소차 100만대와 충전소 1000곳 이상을 공급할 계획이다.

한국은 2030년까지 약 10만대의 트럭 및 버스를 포함한 약 80만 대의 수소전기차가 운행할 것으로 보이며, 건물 부문에서는 약 2만 가구의 건물용 연료전지가 보급돼 연간 약 15만 톤의 수소를 소비할 수 있을 것으로 예상된다. 발전 부문에서는 수소 터빈의 상용화로 약 3.5GW 규모의 수소연료전지 발전소가 상업용 운전을 하고 있을 것으로 전망된다.

수소연료전지 자동차 초기시장은 2015년 수소연료전지 자동차 상용화 이후 유럽과 미국에서 시장이 먼저 형성되고, 한국과 일본의 완성차가 그 시장을 주도할 것으로 전망됨에 따라 자동차용 불소계 강화막의 세계 시장도 급격한 성장을 이룰 것으로 전망된다.

불소계 강화막은 현재 주로 고분자 전해질 연료전지(76%), CA 공정용 전해질(23%)로 응용되고 있으며, 각 시스템의 성능 및 수명 특성을 좌우하는 핵심소재로의 역할을 수행하고 있다.

불소계 강화막 핵심부품인 PFSA 소재는 듀폰, Dow, Solvay, Asahi Kasei E-Materials, Asahi Glass Sumitomo, 3M 등 다국적 기업들이 기술개발 및 생산, 판매하고 있다. 코오롱 인더스트리는 전해질막 국산화를 목표로 2013년부터 기술개발에 들어갔으며, 2018년 파일럿 설비를 구축했다.

아울러 같은 코오롱 계열사인 코오롱머티리얼과 협업해 원천기술을 확보하였고, 이 기술을 통해 기존 불소계 대비 10분의 1 수준의 원료가 및 고온 내구성을 가진 전해질막을 개발하고 있다.

3. 연료전지용 고분자 이온교환막의 연구 동향

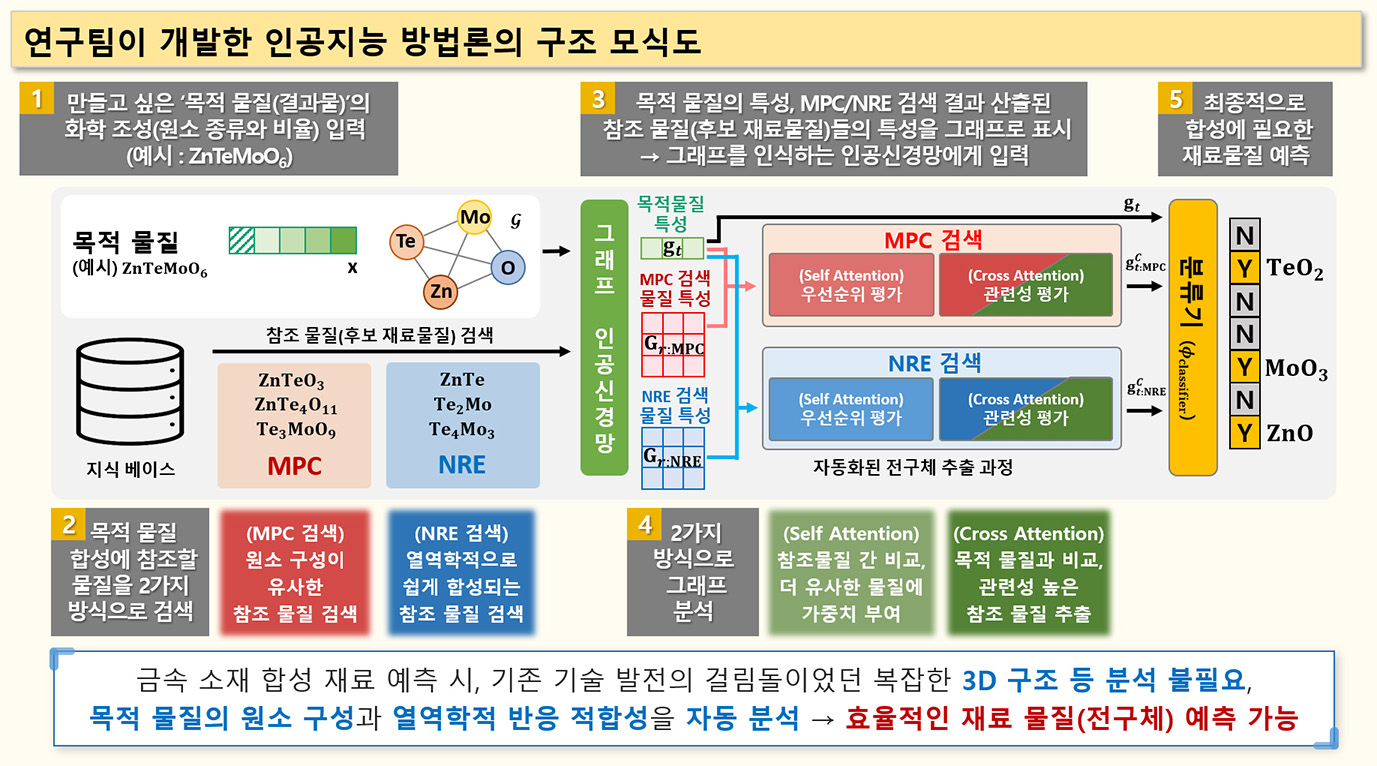

최근 국내외에서 수소에너지 시대를 맞이하여 고분자 전해질 연료전지(PEMFC)의 실용화 및 시장 확대에 박차를 가하고 있다.

PEMFC에 사용되는 고분자막은 이온전도체, 양극의 가스 차단, 전극 분리 등의 역할을 한다. PEMFC 고분자막 연구개발 동향은 고분자막 두께를 얇게 하고 내구성을 향상시키는 방향으로 진행되고 있다.

얇은 고분자막의 장점은 고가인 불소계 이오노머의 사용량이 적어 전해질막 가격을 낮출 수 있고, 이온 전도도가 증가해 성능이 향상되는 것이다. 또한, 스택 부피를 감소시켜 출력밀도가 높아지지만, 고분자막이 얇아지면 내구성이 감소하므로 내구성을 향상시키려는 연구개발이 활발히 진행되고 있다.

과불소계 이온교환막은 내화학성이 우수한 과불소화계 고분자를 주사슬로 하고 술폰산으로 대표되는 강산의 음이온을 도입하여 매우 높은 프로톤 이온 전도성을 보여 이상적인 재료로 평가되고 있다.

또한, 기계적 강도가 우수한 강점도 있으나, ① 복잡한 제조공정으로 막의 가격이 매우 비싸고($800 m-2), ② 불소 알킬 구조로 인해 낮은 유리 전이온도 등의 단점이 있다. 특히 양이온 교환막인 Nafion 막은 연료전지 생산 단가를 높이는 주요 요인으로 작용하고 있다. 미국 에너지부(DOE)의 연료전지 스택 표준단가에 따르면 고분자 전해질막의 원가는 전체 연료전지 스택의 22%를 차지하고 있다.

과불소화 전해질막의 대안은 탄화수소계 전해질막이다. 탄화수소계 전해질막은 ① 저렴한 재료 및 쉬운 합성 방법에 따라 전해질막의 단가를 낮출 수 있으며. ② 높은 유리 전이온도를 보유하여 100℃ 이상의 장기운전에서도 높은 안정성 유지가 가능하다.

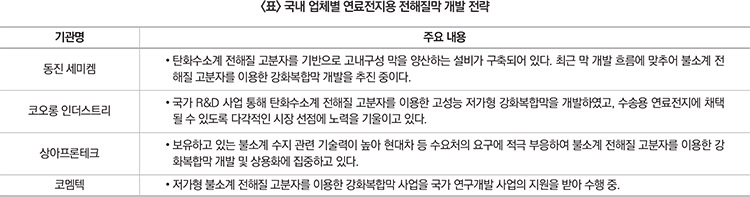

탄화수소 고분자 전해질막의 원천기술은 일본, 미국, 유럽 등의 선진국만 보유하고 있다. 한국, 중국은 합성 기술이 부족하여 선진국에게 기술적으로 의존하고 있으나, 최근 국내 여러 업체가 탄화수소 고분자 전해질막을 연구개발하고 있고, 일부 업체에서 가시적인 성과를 보이고 있다.