정책과 동향

베트남 병 생수 시장의 키워드는 친환경과 고급화

작성자 : 편집부

2021-07-08 |

조회 : 1519

- 2020년 생수 시장 규모 5억9,300만 달러, 정제수보다 먹는 샘물 관심 증가

- 신 환경 보호법 2022년 발효 예정, 그린 마케팅을 펼치면 도움이 될 것

가구당 소득 증가, 건강에 대한 관심 증가로 인해 베트남의 생수 시장은 2021년부터 2025년까지 4년간 연평균 7.81% 성장할 전망이다. 이번 해외시장 뉴스에서는 베트남의 생수 시장 동향과 전망을 살펴본다.

시장 규모 및 전망

Statista는 2020년 베트남의 생수 시장 규모가 가정용 4억5,200만 달러, 업소용 1억4,100만 달러로 전년 대비 0.85% 성장한 총 5억9,300만 달러를 기록했다고 밝혔다. 2021년 베트남 생수 시장 규모는 전년 대비 15.2% 성장할 전망이며, 2021년부터 2025년까지 연평균 7.81% 성장할 전망이다.

생수 시장 동향

- 고품질 생수에 관심

과거 베트남 소비자들의 경우 정제수는 그냥 물이라는 인식을 가지고 있었다. 그러나 생수 정제 및 생산 기술의 발전, 먹는 샘물의 개발, 건강에 대한 관심 증대는 소비자의 물에 대한 인식을 변화하게 만들었다.

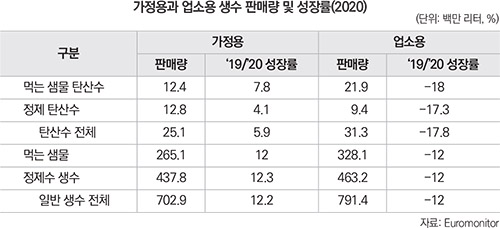

2020년 기준 가정용 먹는 샘물 탄산수는 전년 대비 7.8% 성장한 1,240만 리터가 판매됐으며, 정제 탄산수보다 3.7% p 높은 성장률을 기록했다. 먹는 샘물 및 먹는 샘물 탄산수의 성장률은 베트남 사람들의 음용수에 대한 관심이 정제수에서 먹는 샘물로 이동했다는 것을 보여준다.

- 코로나19로 인한 가정용 생수 판매량의 증가

2020년 한 해 코로나19로 인한 사회적 거리 두기로 인해 식당이 문을 닫는 비율이 증가하면서 가정에서 음료를 구매하는 비율 또한 증가했다. 작년 한 해 동안 가정용 물 판매량은 전년 대비 12.2% 성장했으나, 업소용 물 판매량은 전년 대비 12% 감소해 대조적인 모습을 보였다.

첨단 생산시스템 및 해외 표준인증에 투자하는 기업들

베트남의 생수 생산기업들은 첨단 정수 생산 기술에 관심을 두고 차별화를 하기 위해 노력한다. PepsiCo의 Aquafina는 생산공장에 7단계의 정수 과정을 거쳐 물을 여과하는 HydRO-7™ 시스템을 갖췄으며, Nestle의 Lavie는 Hung Yen과 Long An에 있는 두 개의 생산라인 투자와 발전에 주력하며 고품질의 먹는 샘물 생산에 앞장서고 있다.

Laska는 100% 스위스 자본 투자회사로 유럽 표준 생수 생산 기술을 가지고 있으며, Laska에서 생산하는 먹는 샘물은 자외선 살균과정을 포함한 12단계의 정수 과정을 거친다. Laska는 미국 식약청(FDA)이 제시하는 필수 조건을 충족하는 국제생수협회(IBWA)의 일원이기도 하다.

Lavie의 환경을 위한 노력

Nestle의 베트남 현지 생수 브랜드인 La Vie는 환경에 미치는 영향을 최소화하고 순환경제 모델을 촉진하기 위해 베트남 업계 최초로 유리병에 담긴 먹는 샘물을 출시했다. La vie 먹는 샘물의 유리병은 이탈리아 유명 디자이너가 디자인해 고급화했으며 호텔, 고급 레스토랑 등에 온 트레이드(업소용)로 공급된다.

Lavie는 호텔 및 고급 레스토랑에서 사용한 병을 100% 회수해 총 8단계의 재활용 단계를 거쳐 재생산한다. 플라스틱 생수병보다 유리병의 수집과 운반 비용이 더 비싸므로 유리병 재활용을 위해서는 더 많은 노동력과 자원을 투자해야 한다. Lavie는 유리 생수병 8단계 100% 재활용 과정을 소비자에게 적극적으로 알리고 Nestle이 생산자 책임 재활용(EPR) 의무를 다한다는 그린 프로모션에도 이용하고 있다.

또한 플라스틱 생수병의 경우 재활용 과정을 단순화하기 위해서 2019년 12월 중반부터 La Vie는 플라스틱 먹는 샘물 병 350㎖, 500㎖, 1.5ℓ를 기존 하늘색에서 투명색으로 변경했다. 2019년 8월 말부터는 병뚜껑, 수축 필름이 수집되고 재활용되기 어렵다는 이유로 수축 필름 사용을 중단하기도 했다.

이는 유럽, 미국 및 한국을 비롯한 대부분의 먹는 샘물 및 생수 생산기업에서 수년 전부터 등장한 트렌드로서 포장을 최소화하고 재활용을 용이하게 하는 목적이다.

Nestle 관계자는 KOTRA 하노이무역관과의 인터뷰에서 Nestle은 수자원 보호와 생산자 책임을 다하기 위해 전문지식과 노하우를 베트남에 공유하고 있다고 밝히고, 2025년까지 Lavie 생산공장에서 사용하는 물의 100%를 재사용한다는 목표를 세웠다고 전했다.

Long An에 신설한 Lavie 제2공장은 베트남 최초로 AWS(국제수자원관리동맹) 인증을 받은 공장으로, 물 100% 재사용과 Lavie 유리병 100% 재활용은 기업, 소비자, 지역사회, 환경 모두를 선순환 경제로 이끄는 길이라고 덧붙였다.

병 생수의 핵심 유통수단으로 급부상하는 전자상거래

베트남 산업무역부 산하 전자상거래 및 디지털경제국(IDEA)에 따르면, 2020년 한 해 베트남의 전자상거래 시장의 거래 규모는 118억 달러로 전년 대비 18% 증가했고, 전체 상품 및 서비스 소매량의 5.5%를 차지했다.

베트남은 동남아시아 지역에서 유일하게 두 자릿수의 전자 상거래 성장률을 기록한 나라로 코로나19 덕분에 비대면 거래가 권장되고 온라인 판매 및 구매 경험이 없는 기업과 소비자들은 전자상거래를 시작하게 됐다.

대형 페트병으로 판매되는 생수는 보통 16~20ℓ로 무겁고 부피가 크므로 온라인 구매 및 배송에 수요가 높은 제품이라고 할 수 있다. 이를 이용해 대형 병 생수를 전자상거래 몰에서 판매하거나 웹사이트를 구축한 생수 대리점에서 판매하는 것이 일반화돼 있다.

경쟁기업 동향

베트남의 병 생수 시장에서는 4개의 대기업 브랜드 Lavie(Nestle), Aquafina(Pepsico), Dasani

(Coka-cola), Sapuwa(Saigon Pure Water Limited Liability Company)가 주를 이룬다. 이 네 개 업체의 전체 시장점유율은 70.2%에 달한다.

Nestle의 Lavie는 북부지역에서 강세를 보이며, PepsiCo의 Aquafina는 남부 지방에서 강세를 보인다. Coca-cola의 Dasani는 뒤를 이어 시장점유율 8.5%를 차지하고, Sapuwa와 Vinh Hao 또한 시장점유율의 각각 7.5%와 6.1%를 차지하고 있다.

주요 수입국 동향

2020년 한 해 베트남으로 수입된 먹는 샘물과 정제수는 총 221만 달러로 전년의 417만8,000달러에 비해 89% 감소했다. 이는 코로나19로 인해 일시적으로 나타난 현상으로 분석된다.

2019년에는 프랑스가 148만 달러를 수입해 1위 수입국을 차지했고, 이탈리아와 한국이 뒤를 이었으나, 2020년에는 한국에서의 수입량이 이탈리아보다 두 배 이상 증가한 52만4,000달러로 2위를 차지했으며, 이탈리아는 23만4,000달러로 3위를 차지했다. 2019년 4위 수입국이던 미국은 호주, 중국과 함께 2020년 공동 8위로 떨어졌다.

베트남 주요 생수 브랜드의 판매 방식 및 가격

베트남의 생수 회사들은 가정용 생수의 경우 350㎖, 500㎖, 1.5ℓ, 6ℓ와 19ℓ의 용량으로 구분해 판매한다. 브랜드별로 용량이 다소 상이할 수 있으나 가장 큰 생수 용량은 20ℓ를 넘지 않는다. 네슬레의 Lavie, Tropical Wave Corporation의 Laska, Vinh Hao의 Vinh Hao는 생수 배송 대리점을 운영하며 대용량 생수를 배달하는 서비스를 제공한다.

베트남의 생수 대리점은 대부분 여러 개의 생수 브랜드를 모두 모아놓고 배달하는 시스템을 갖추고 있다. 소비자가 처음 주문할 때는 대리점에 공병 보증금을 20ℓ 기준 한 병당 5만~10만 동정도 내야 한다. 이사 나갈 때나 주문하는 물 브랜드를 바꿀 때 공병을 되돌려주면 보증금을 돌려받을 수 있다.

반면, PepsiCo의 Aquafina와 The Coca-cola Company의 Dasani는 배달용 대용량 생수를 생산하지 않는다. Aquafina는 5ℓ가 제일 큰 용량이며, Dasani는 1.5ℓ가 제일 크다. 따라서 이 브랜드의 생수는 가정용 생수의 경우 편의점, 마트, 하이퍼마켓 등 소매점에서 구입 가능하며, 업소용의 경우 식당 및 호텔 등에서 만날 수 있다.

생수 브랜드와 판매처에 따라 생수 가격은 상이하나 1.5ℓ 한 병의 경우 7,700~1만 동(약 350~500원)이며 20ℓ는 한 병에 4만5,000~6만5,000동(약 2,250~3,250원)에 판매된다.

베트남에 유통되는 한국 생수 제품

베트남에도 한국산 생수가 유통되고 있다. 그러나 한국 생수는 1.5ℓ 한 병당 2만~4만 동(1,000~2,000원)으로 1.5ℓ 한 병에 1만 동(500원) 미만인 베트남 제품의 약 두 배 이상으로 가격이 형성돼 있다. 한국 생수 브랜드들은 K-Market, Skymart 등 한국 식료품 체인점을 통해 주로 유통된다.

한국산 생수 중 브랜드 인지도가 가장 높은 제품은 제주개발공사의 삼다수이다. 오리온에서 진출한 용암수는 후발주자임에도 불구하고 이온몰, Vinmart 등 베트남의 대형마트를 위주로 공격적인 마케팅을 펼쳐 시장 인지도를 높이고 있으며, 롯데마트의 PB상품인 Choice L은 롯데마트를 중심으로 판매하고 있다.

생수 회사와 대기업의 M&A

Masan은 2013년 베트남 중부의 유명 생수 회사인 Vinh Hao Mineral Water를 인수하고, 2015년 말에는 베트남 북부의 먹는 샘물 회사인 Quang Ninh Mineral Water Joint Stock Company를 인수한 바 있다. 2개의 대표적인 먹는 샘물 회사를 인수한 이후 Masan Group은 Masan Beverage로 음료 회사를 분리시키고 생수, 음료 및 맥주를 생산하고 있다.

제약·식음료·농업·부동산 등의 사업부를 가진 FIT 그룹은 2015년 Khanh Hoa Minaral Water JSC 사의 Vikoda 생수 지분을 65% 인수했다. FIT 그룹도 Masan Beverage와 마찬가지로 Vikoda 인수 이후 FIT Beverage 사업부를 분리시켰다. FIT Beverage는 이후 한국의 인삼 음료와 베트남 전통 제비집 음료를 혼합한 건강음료인 Vikoda Ginseng을 출시한 바 있다.

또한, 부동산 및 건설업으로 유명한 Bitexco Group은 생수 기업인 Vital을, 꽝응아이 제당(Quang Ngai Sugar JSC)은 Thach Bich Mineral Water와 Fami 두유로 유명한 Vinasoy를 소유하고 있다.

상기 기업들이 먹는 샘물 회사를 인수한 것도 주목할 만하다. 소비자들의 관심은 정제수를 병에 담아 파는 Aquafina나 Dasani에서 각종 무기질을 함유한 먹는 샘물로 이동하고 있다. 투자자들은 먹는 샘물 시장을 확대해 더 큰 규모로 음료수 시장을 잠식할 목표로 사업을 확장한다.

기업들이 생수 회사를 인수하는 두 번째 이유는 수익률이다. 2015년 Masan이 Quang Ninh Mineral Water를 인수할 당시, 전년 기준 Quang Ninh Mineral Water의 자기자본 이익률(ROE)은 70%를 능가했다.

이미 브랜드 가치를 확고하게 다진 먹는 샘물 기업을 인수하게 되면 기업 전반의 브랜드 가치와 유연성이 상승하고, 현금 확보 능력이 확장되기 때문에 기업들은 먹는 샘물 생산회사 인수를 선호하는 것으로 보인다.

시사점

- 고급화와 세분화 예상

Aquafina, Lavie와 Dasani는 베트남 생수 시장의 70% 이상을 차지하고 이미 브랜드 점유율 2위를 차지하는 Lavie는 San Pellegrieno나 Alba처럼 병 탄산수로 유명한 제품을 벤치마킹 해 고급 유리병 생수 시장에 뛰어들었다.

베트남의 생수 시장은 기존 주요 생수 업체가 3파전을 이루면서 향후 일부 고급 생수 브랜드들이 시장을 세분해 나갈 것으로 예상된다. 또한 탄산수와 가향 탄산수에 대한 관심이 증가하고 있으므로 일반 생수 및 먹는 샘물보다 천연 광천 탄산수 및 가향 탄산수 등으로 진출하는 것도 방안이 될 수 있다.

- 수입 유통방법을 선택하고 진출해야!

베트남 생수 시장에 한국 생수를 공식적으로 판매하기 위해서는 현지 수입 유통업자를 통해서 유통할 것인지, 아니면 직접 유통 판매 법인을 설립해 유통할 것인지에 대해 충분한 검토 후에 추진해야 한다. 단기적으로는 현지 유통업자와 1년 정도 계약을 한 후 성공 가능성을 타진하고 점차 확대하는 방법을 추천한다.

- 그린 마케팅에 초점

한국에서는 최근 들어 플라스틱병 생수에 압축 플라스틱 라벨지를 제거한 무라벨 병 생수가 유행이다. 한국의 각종 생수 브랜드 및 PB병 생수는 기존의 압축 플라스틱 라벨지를 제거하고 음각으로 상품명을 새긴 무라벨 생수를 출시해 좋은 반응을 얻고 있다.

베트남에서는 Lavie가 선발 주자로 무라벨 병 생수 제품 출시를 했다. 베트남 역시 소비자들의 환경에 대한 관심이 높아짐과 동시에 2022년 1월부터 시행될 베트남 신규 환경 보호법에 따라 기업의 생산자 재활용 책임(EPR)이 확대될 것으로 예상된다.

베트남 생수 시장에 진출하기를 원하는 기업은 그린 마케팅에 초점을 맞추고 무라벨 생수 출시 및 공병 재활용 등의 캠페인을 펼치면 도움이 될 것이라 예상한다.

자료: Statista, Euromonitor, ITC Trademap, Vietnam Investment Review,

각 사 홈페이지 및 KOTRA 하노이무역관 종합

자료제공: KOTRA