정책과 동향

전기차용 이차전지의 시장 트렌드 및 기술개발 동향

작성자 : 편집부

2021-11-03 |

조회 : 1339

Ⅰ. 이차전지 산업 현황

1. 이차전지 시장규모 및 전망

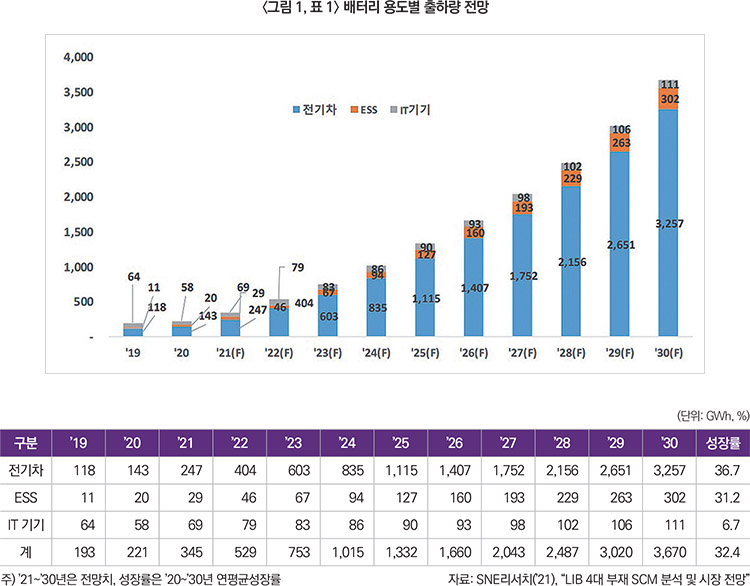

이차전지 시장은 전기차용 배터리를 중심으로 ’30년까지 연평균 32%의 고성장 예상

’20년 글로벌 배터리 출하량은 221GWh로 집계되었으며, 연평균 32% 성장하여 ’30년에는 3,670GWh에 이를 전망이다. 용도별로는 전기차용의 비중이 ’20년 65%에서 ’30년 89%로 확대되어 전기차용 배터리 수요가 시장 성장을 주도할 것으로 예상된다.

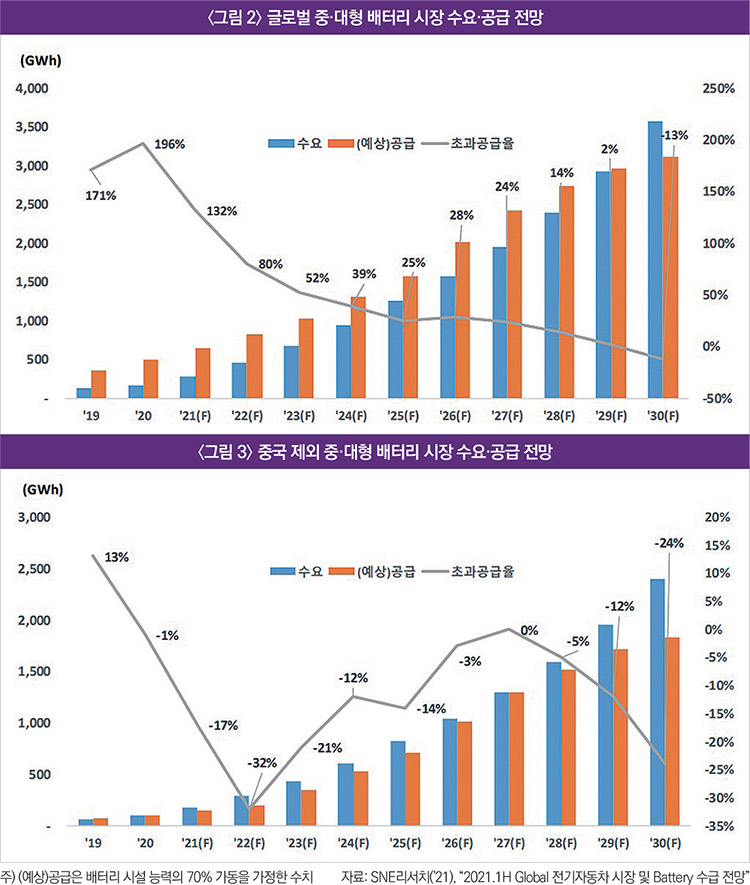

중·대형 배터리(전기차·ESS에 사용) 시장 수요는 165GWh(’20년)에서 3,568GWh(’30년)까지 연평균 36% 성장이 전망되며, 공급은 489GWh(’20년)에서 3,112GWh(’30년)로 연평균 20% 증가가 전망된다. ’20년 중국 시장 내 공급과잉으로 인해 세계적인 초과 공급 상황이나, ’30년에는 공급 부족이 예상된다.

2. 주요 업체 및 점유율 현황

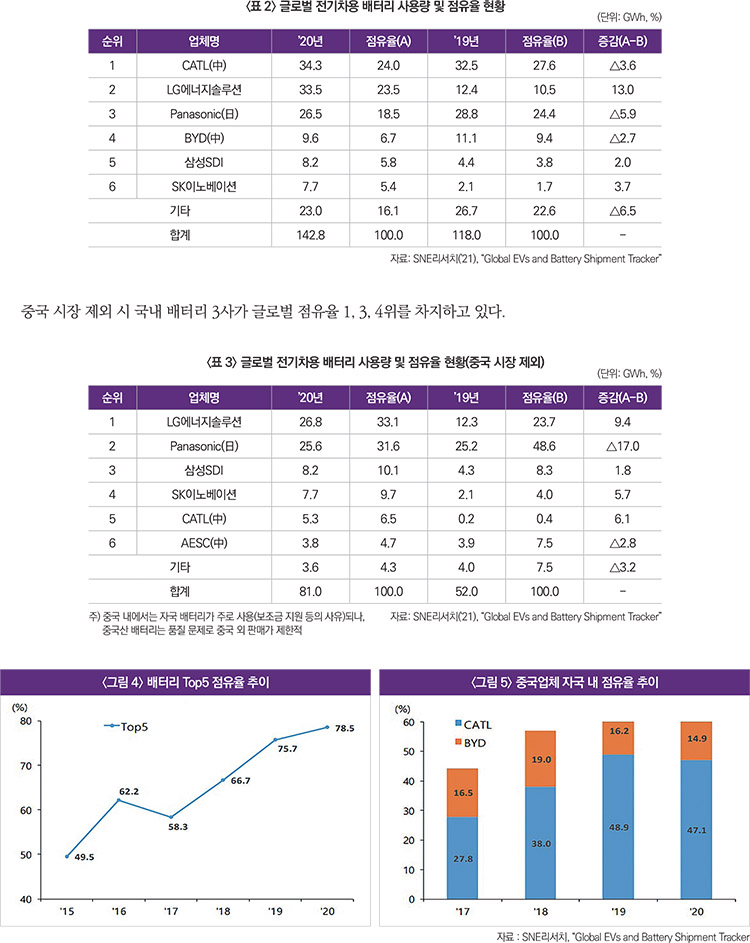

전기차용 배터리 시장에서는 한·중·일 6개 사가 글로벌 시장의 약 77%를 점유하고 있으며, 중국 시장 제외 시 90% 이상을 점유

글로벌 전기차용 배터리 시장에서는 중국 CATL이 ’20년 기준 점유율 24.0%로 1위이며, 한국 기업들은 공격적 증설 및 우수한 품질 기반의 수주 확대로 전년 대비 점유율은 제고되었다.

배터리 시장은 높은 기술 진입장벽과 상위 업체들의 공격적 증설로 인해 과점 심화가 되는 추세다. ’20년 기준 Top51) 업체가 글로벌 시장의 78% 이상을 차지하고 있으며, 상위 업체들의 점유율은 ’15년 이후 지속적으로 확대되었다. 중국의 경우 ’15년 이후 신규 업체들의 시장 진출이 활발히 진행되었으나, 글로벌 Top5 업체인 CATL, BYD의 자국 내 지배력은 오히려 강화되었다.

Ⅱ. 최근 시장 트렌드

1. 환경규제 본격화 및 자국산업 보호 추세

CO2 배출량, 평균 연비 등 자동차에 대한 글로벌 환경규제 본격화

유럽: EU는 EURO6 정책을 통해 신차의 CO2 발생량을 제한하고 있으며, 최근 CO2 배출량 기준치 및 벌금 규모를 모두 강화2)하면서 완성차 제조사들의 전기차 생산 압박이 가중되고 있다.

1) CATL, LG에너지솔루션, Panasonic, BYD, 삼성SDI

2) CO2 배출량 기준치: 130 → 95g/km, 벌금 규모: 15g/km 초과 시 5 → 95유로

폭스바겐 기준 ’21년에 별도의 탄소배출 저감 조치를 시행하지 않을 시 최대 18억 3,000만 유로의 벌금을 내야 하는 것으로 분석3)되었다.

미국: ZEV4), 평균 연비 규제5) 등의 정책을 시행 중이며, 트럼프 정부 시절 연비 규제가 완화되었으나, 파리기후 협약 재가입과 친환경 정책을 공약으로 내세운 바이든 정부 출범으로 연비 규제 재강화 기류를 보인다. 바이든 정부는 연비 규제 강화 외에도 전기차에 대한 연방보조금 대상 확대, 관용차의 전기차 전환 등 전기차 보급 확대 정책을 시행 중이다.

중국: 솽지펀제도6) 도입을 통해 전기차 등 친환경 차량 생산 확대를 장려하고 있다. 중국 정부는 ’25년까지 전기차 비중을 25%까지 확대7)하고, ’35년 이후 하이브리드를 제외한 내연기관차 판매 금지를 선언했다. (’20.10월, 신에너지자동차로드맵 2.0)

배터리 산업이 한·중·일에 집중됨에 따라, 해당 기업에 대한 의존도를 줄이고 자국 산업을 보호하기 위한 움직임 활발

미국: 바이든 정부는 ‘Buy America’ 정책을 통해 미국산8)이 아닌 전기차를 미국에 판매할 경우 징벌세9)를 부과할 방침이다. 전기차 원가의 40%를 차지하는 배터리의 현지 생산은 미국산 전기차의 필수 조건이다.

중국: 중국 정부는 보조금 지원 차별 등 자국 배터리 육성 정책을 실시하고 있으며, 당초 ’21년 폐지가 예상되었으나, ’22년까지 기한이 연장됐다.

유럽: EU는 ’17년 ’European Battery Alliance(EBA 250)’를 출범하여, 권역 내 배터리 서플라이 체인 구축을 시도하고 있다. 유럽 집행위원회는 프랑스·독일을 중심으로 한 총 7개국·17개 업체에 4조 원 투자를 승인했다. (’21.1월)

3) 에너지경제연구원(’20), “세계 에너지 시장 인사이트(제20-23호)) 참고

4) ZEV(Zero Emission Vehicle): 캘리포니아 등 10개 주에서 친환경차 의무 판매 비율을 22%까지 상향하도록 하는 제도

5) 기업평균연비규제(CAFE, Corporate Average Fuel Economy Standards): 한 기업이 당해 연도에 생산하는 자동차의 평균 연비를 규제하는 정책, ’12년 오바마 정부에서 도입하였으며, 평균 1갤런당 36마일(약 15km/L) 수준의 연비 기준을 ’25년까지 54.5마일(약 23km/L)까지 끌어올린다는 계획

6) 완성차 생산 기업의 총 평균 연비(CAFC, Company Average Fuel Consumption)와 친환경 차량생산 현황을 검토하여 기업당 +와 –의 점수를 부여하는 제도, CAFC를 초과해 얻은 –포인트(CAFC Credit)를 친환경 차량생산 확대로 얻은 +포인트(New Energy Vehicle Credit)로 상쇄 가능

7) ’20년 5% 수준

8) 부품의 75% 이상을 미국에서 생산

9) 차량 가격의 10%

2. 신규 시장 진입자의 등장

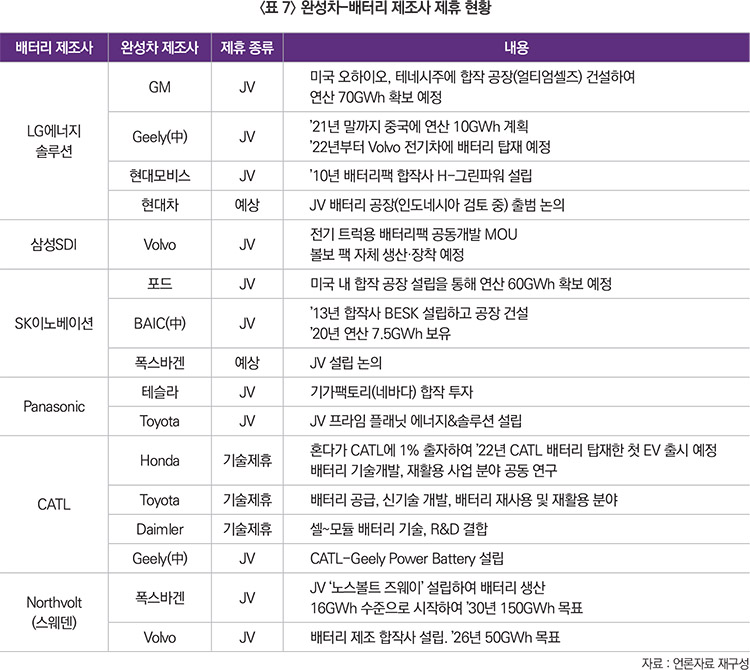

주요 완성차 제조사들은 합작사 설립, M&A를 통해 배터리 생산 내재화 시도

완성차 제조사들이 전기차 플랫폼을 구축하고, 배터리 전문 제조사와 합작사 설립을 시도하고 있다.

완성차 제조사들은 배터리 자체 생산까지 목표하고 있으나, 단기간 내 단독 사업화는 어려울 전망이다.10) 이미 양산 체계를 갖춘 배터리 제조사에 비해 단가 면에서 불리11)하며, 기술적 난이도와 대규모 설비자금 소요 등으로 신규 진입이 어렵다.

10) SK이노베이션은 ’12년 전기차 배터리 사업을 시작하였으나, 현재까지 적자 지속

11) 전기차 가격에서 배터리가 차지하는 비중은 40% 수준으로, 완성차 제조사가 배터리 내재화를 추진하는 가장 큰 사유는 비용 절감

완성차 제조사들의 배터리 사업 계획

테슬라: Panasonic과의 협업 외에도 배터리 관련 업체들을 인수하였으며, ’20년에는 배터리 내재화 계획을 발표했다. 테슬라는 Panasonic과 함께 배터리 공장 ‘기가팩토리’를 설립한 후 지속적인 증설을 꾀하고 있으며, Maxwell(美 배터리 업체), Hibar Systems(美 배터리 장비업체), ATW 오토메이션(獨 배터리 조립 업체)을 인수했다.

폭스바겐: 스웨덴 배터리 업체인 Northvolt와 협력관계 강화 및 배터리 생산 내재화를 통해 ’30년까지 연산 240GWh 규모의 배터리 공장을 신설할 계획이다. 폭스바겐은 ’19년 약 9억 유로를 투자하여, Northvolt의 지분 20%를 취득했다.

GM, 포드: GM은 LG에너지솔루션과, 포드는 SK이노베이션과 미국 내 합작사를 설립했다. 또한 포드는 미국 미시간주에 배터리 개발센터를 설립할 계획이다.

BMW, 현대기아차: BMW는 배터리 자체 생산기술 확보 노력 중이며, 현대기아차는 차세대 배터리 기술 확보에 주력하고 있다.

BMW는 ’19년부터 ‘배터리 셀 역량 센터’를 통해 배터리 생산 관련 R&D를 활발히 진행 중이며, ’22년까지 독일 뮌헨의 배터리 파일럿 설비 완공 및 가동할 예정이다. 현대기아차는 미국 전고체 배터리 스타트업인 솔리드에너지시스템에 1억 달러를 투자하는 등 차세대 배터리 기술 확보에 주력하고 있다.

그 외 독자적인 배터리 생태계 구축을 시도하고 있는 유럽에서는 각국의 스타트업들이 배터리 공장 신설 시도

British Volt(英, 30GWh), VerEor(佛, 1GWh), SaIt(佛, 48GWh), Varta(獨, 규모 미정) 등 유럽 각국의 신규 배터리 제조사도 ’23~’24년까지 독자적 생산시설을 확보할 계획이다.

Ⅲ. 기술개발 동향

1. 배터리 소재 기술 고도화

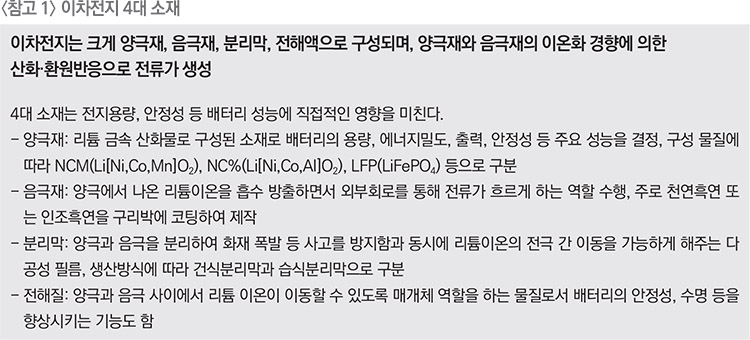

배터리 업계에서는 에너지밀도 증가, 수명 연장, 충전 속도 단축, 가격경쟁력 제고 등을 위한 소재 기술 고도화가 진행12)

에너지밀도: 1회 충전 시 주행거리는 전기차의 가장 중요한 요소로, 배터리 제조사들은 양극재의 니켈 함량 증가, 음극재의 실리콘 첨가 등을 통한 에너지밀도 개선으로 주행거리 향상13)을 꾀하고 있다.

수명 연장: 현재 전기차의 충·방전 횟수는 800회 수준14)으로, 배터리 제조사들은 안정적인 양극재 및 신규 전해질 도입 등을 통해 수명 제고를 노력 중이다.

충전 속도: 급속충전을 위해서는 고전압 고전류 구동이 가능한 배터리가 필요하며, 음극재에 실리콘을 첨가하여 리튬 흡수량을 개선하는 방법 등으로 충전 속도를 개선하고 있다.

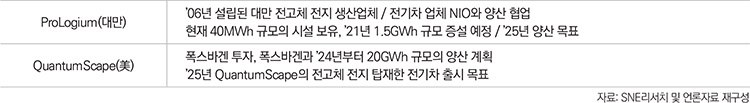

가격경쟁력: 전기차는 향후 10년 이내에 내연기관차 수준의 가격경쟁력을 갖출 것으로 전망15)되며, 코발트 비중을 줄인 양극재 사용 등을 통한 셀 가격 하락이 전기차 가격경쟁력의 핵심이다.

12) 단, 현재의 기술 수준에서는 에너지밀도 증가와 수명 연장 및 충전 속도 단축은 Trade-off 관계가 있어, 배터리 제조사별로 특성 최적화 전략을 달리 가져가는 경향

13) 에너지밀도 증가 시 중량 대비 높은 배터리 용량 확보가 가능하며, 배터리 용량이 증가하면 1회 충전 시 주행거리가 늘어남

14) ’19년 기준, SNE리서치

15) 블룸버그(’17)에 따르면, 배터리팩 가격이 $100/kWh 아래로 하락할 경우 내연기관차 대비 가격경쟁력이 확보(승용차 기준)되는 Price Parity가 가능할 것으로 전망하고 있으며, 팩 가격은 ’20년 $147/kWh에서 ‘25년 $103/kWh, ’30년 $91/kWh로 낮아질 것으로 전망(SNE리서치(’21), “Global 전기자동차 시장 및 Battery 수급전망”)

에너지밀도 개선 등의 요구사항을 만족시키기 위해 배터리 제조사들은 양극재, 음극재 등 주요 소재 지속 개발

국내 배터리 3사는 적극적인 연구개발을 통해 4대 소재를 개선하며, 배터리 업계의 기술 향상을 선도하고 있다.

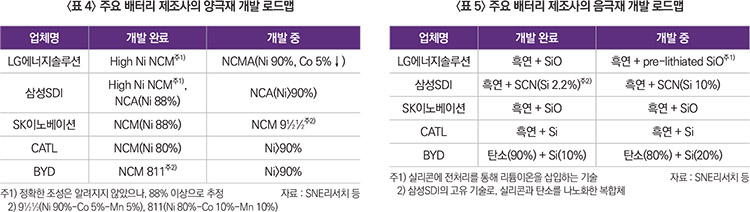

- 양극재: 에너지밀도를 개선하는 동시에 고가의 코발트 사용을 줄일 수 있는 High-Ni 양극재 기술 개발이 활발하다. 주요 배터리 제조사는 니켈 80% 이상의 High-Ni 양극재를 생산하며, 니켈 90% 이상의 양극재를 개발 중이다. 니켈 비중을 높일수록 수명이 줄어들고 안정성이 낮아지는 단점을 극복하기 위해 NCMA(NCM+AI) 등 High-Ni 양극재에 신규 소재를 도핑하는 방식이 등장했다.

- 음극재: 에너지밀도·충전 속도 개선을 위한 소재 변경이 주를 이루며, 기존의 천연흑연에서 인조흑연으로 대체되는 동시에 실리콘 첨가16)도 늘어나는 추세다. 인조흑연은 천연흑연 대비 고가이나, 내부구조가 균일하고 안정적이므로 급속충전·수명 연장에 유리하다. 실리콘은 흑연 대비 저장할 수 있는 리튬이온이 많으므로 에너지밀도 향상에 유리17)하나 충·방전 시 부피 팽창이 심한 단점이 있어, 흑연과 혼합하여 사용하고 있다.

- 분리막: 분리막은 배터리 성능을 직접적으로 결정하는 소재는 아니고 박막화가 중요하며, 박막화에 유리한 습식분리막의 비중이 확대되는 추세18)다.

16) ’20년 기준 사용량 비중 : 천연흑연 38%, 인조흑연 61%, 실리콘 1%

17) 흑연은 6개의 탄소가 1개의 리튬이온을 저장(LiC6), 반면 실리콘의 경우 5개의 실리콘이 22개의 리튬이온을 저장(Li22Si5)

18) ’20년 기준 66%

분리막은 생산방식에 따라 건식분리막과 습식분리막으로 분류19)되며, 국내 배터리 3사는 습식분리막을 주로 사용20)하고 있다. 최근에는 분리막의 고온 변형 문제를 해결하기 위해 습식분리막에 세라믹을 코팅하여 사용하고 있다.

- 전해질: 안정성, 수명, 출력 등 다양한 성능에 영향을 줄 수 있으며 전해액의 종류 및 배합 비율을 달리하여 전지 성능을 개선하는 노력 중이다. 기존 전해질(LiPF6)에 F전해질(LiFSI), P전해질(LiPO2F2) 등 다양한 첨가제 사용을 통해 안정성 향상, 수명 연장, 출력 개선 등을 시도하고 있다.

19) 분리막은 다공성 필름으로, 건식분리막은 필름을 연신하여 기공을 만들며, 습식분리막은 용제를 섞어 필름을 제조한 후 용제를 제거하는 방식으로 기공을 만듬

20) ’20년 기준 삼성SDI 91%, LG에너지솔루션 71%, SK이노베이션 100%

2. 차세대전지 기술 대비 활발

기존 배터리 시스템으로는 안정성 및 용량 개선에 한계가 있어, 주요 배터리, 완성차 제조사들은 차세대전지 기술 개발 진행 중

기존 배터리 시스템은 전해질이 액체로 되어 있어, 온도 변화에 따른 증발, 외부 충격 시 누액으로 인한 폭발 발생 등의 문제점이 존재한다. 하지만, 차세대전지로는 전해질이 고체로 되어 있어 안정성이 높은 전고체 전지가 유력하다.

〈참고 2〉 전고체 전지

정의: 전해질이 고체로 되어 있는 전지

장점: 폭발 위험이 없으므로 안정성이 높고, 분리막과 냉각장치가 필요 없어 동일 부피 당 많은 전지 사용으로 용량 개선 가능

문제점: 고체 전해질의 이온전도도가 액체 전해질에 비해 낮고, 충·방전 시 리튬금속 표면에 결정체가 쌓여 충·방전 효율 저하 및 수명 단축 초래

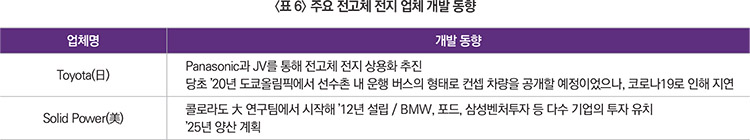

일본 Toyota가 선도적으로 전고체 전지 차량의 상용화를 추진하는 가운데 미국·대만 등의 전고체 전지 스타트업도 ’25년까지 양산을 목표로 하고 있다. LG에너지솔루션, 삼성SDI, CATL 등 주요 배터리 제조사들은 ’25~’27년 소량 생산을 목표로 개발 중이다.

낮은 이온전도도21)로 인한 전지 출력의 한계, 양·음극과 고체 전해질의 계면저항22)으로 인한 수명 단축 등의 어려움으로 아직 본격적인 상업화 수준으로 발전하는 데에 어려움이 존재한다.

21) 이온이 전해질 내에서 잘 흐르는 정도, 현재 사용 중인 액체 전해질의 이온전도도는 고체 전해질 대비 약 10~1,000배 우수

22) 경계면 사이에서 물질의 이동성이 저하되는 현상

3. 완성차 제조사의 기술표준 강화

완성차 제조사들이 독자적인 전기차 플랫폼 구축23)을 시작하면서 셀 타입, 소재 선택 등 배터리에 대한 자체 기술표준을 강화24)

- 셀 타입: 테슬라는 원통형 전지를 지속 사용하고, 폭스바겐은 ’30년까지 각형 전지의 사용 비중을 80%까지 확대할 계획이다. 테슬라는 Panasonic과의 협업을 통해 468025) 전지를 개발 중이다.

- 양극재: 완성차 제조사별, 차종별로 상이한 양극재를 사용할 것으로 예상된다. 폭스바겐과 테슬라는 고급형 차량에 high-Ni NCM을, 보급형 차량에 LFP를 사용할 계획이며, BMW는 신규 전기차 라인업에 NC%를 적용할 계획이다.

Ⅳ. 향후 전망

1. 완성차-배터리 업계 내 활발한 협업 이어질 전망

완성차 제조사와 배터리 제조사 간의 ‘배터리 동맹’이 강화되고, 배터리 제조사와 소재 업체 간 협력도 강화되는 추세

배터리 분야는 폭발의 위험 등으로 인해 밸류체인 내 업체 간 긴밀한 협업을 통해 배터리 성능이 개선되는 구조로, 배터리 기술 고도화에 따라 완성차 제조사와 배터리 업계의 협업은 강화될 전망이다.

완성차 제조사로서는 배터리의 원활한 수급 및 자체 기술표준을 반영한 제품 제조에 유리하며, 배터리 제조사, 소재 업체들은 수요처와의 협업 강화를 통해 기술표준 대응 및 안정적 수주에 있어 우월한 고지 확보가 가능하다.

테슬라-Panasonic에 이어 GM-LG에너지솔루션, 포드-SK이노베이션 등 주요 완성차 제조사들과 배터리 제조사 간 합작 공장 설립이 지속되고 있으며, 합작 공장 외에 배터리 신기술 개발, 재활용 방안 연구 등 기술 제휴도 활발하게 이루어지고 있다.

그 외 에코프로비엠-삼성SDI의 NCA 양극재 합작사 설립, LG에너지솔루션-일본 도레이의 분리막 합작사 검토 등 배터리 제조사와 소재 업체 간 합작사도 등장했다.

2. 배터리 업계는 밸류체인 확장, 증설 등을 통해 기술·가격 경쟁력 격차 유지에 주력

배터리 산업 영위 기업들은 연관 사업으로 활발한 영역 확장 중이며, 향후에도 적극적인 내재화를 통해 기존 사업과의 시너지 제고를 추구할 전망

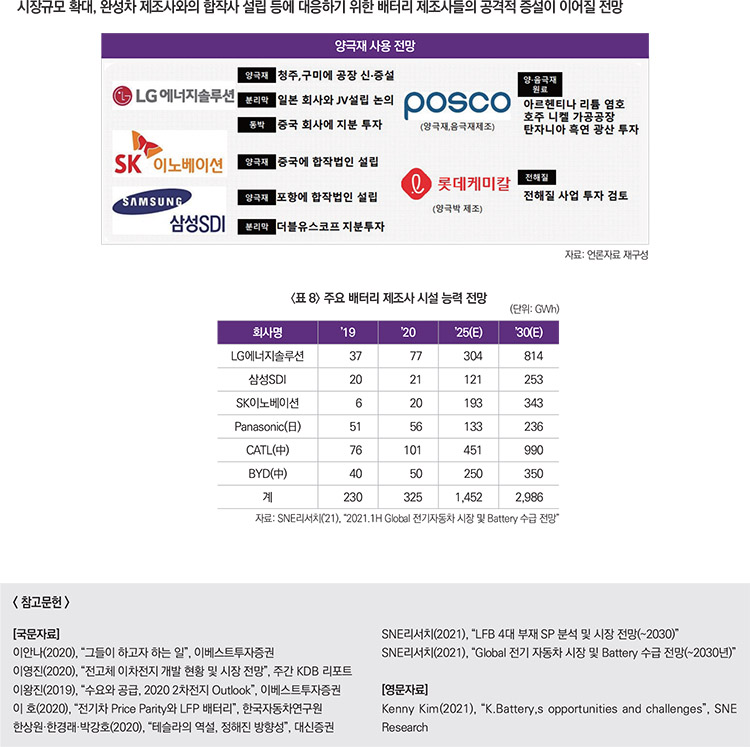

국내 배터리 3사는 양극재, 분리막 등 핵심 소재 분야의 내재화를 통해 원활한 원재료 수급 및 가격 경쟁력 제고를 시도하고 있다. LG에너지솔루션은 LG화학의 양극재 생산 능력을 ’26년까지 26만 톤 규모(현재의 7배 수준)로 확대할 계획을 발표하였고, 일본 Toray와 분리막 JV 설립을 논의 중이다.

SK이노베이션은 중국의 EVE 에너지, BTR 등과 함께 중국 내 양극재 생산 합작법인 설립을 계획 중이며, 삼성SDI는 양극재 자체 생산 비율을 ’23년까지 50% 이상으로 끌어올릴 계획이다.

현 20% 수준으로 에코프로비엠과 양극재 합작 공장을 착공하는 한편, 분리막을 생산하는 더블유스코프의 지분 투자를 계획 중이다.

포스코, 롯데케미칼 등 배터리 소재 대기업들도 사업영역을 확장하고 있다. 포스코는 양·음극재를 생산하며, 리튬·니켈·흑연 확보를 위해 아르헨티나 리튬 염호, 호주 니켈 가공공장, 탄자니아 흑연 광산에 투자하는 등 양·음극재의 소재사업으로 영역을 확장하고 있으며, 롯데케미칼은 양극 박을 생산하며, 전해질 사업 투자를 검토하고 있다.

전기차 수요 급증에 대응한 생산시설 확보 외에도 주요국의 자국 산업 보호로 인한 역내 생산 거점 필요, 완성차 제조사와의 합작사 설립 등 신증설 요구가 증가하고 있다.

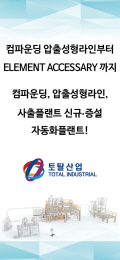

배터리 제조사들은 주요 수요 시장인 미국·유럽·중국을 중심으로 활발한 투자 중으로, 주요 배터리 제조사의 ’25년 시설 능력은 ’20년의 약 4.5배 수준일 것으로 전망된다. 배터리 제조사로서는 대규모 증설을 통한 규모의 경제로 배터리 생산단가 하락도 도모할 수 있어 당분간 공격적 증설이 이어질 전망이다.